1. Fibonacci là ai?

Trước khi tìm hiểu về tác dụng của dãy số Fibonacci với tỷ lệ vàng của nó, chúng ta hãy tìm hiểu về Leonardo Fibonacci. Ông là một nhà toán học nổi tiếng của Ý, sống vào khoảng thế kỷ 12 sau công nguyên. Ông đã khám phá ra một chuỗi số đơn giản nhưng lại tạo ra tỷ lệ vàng của hầu hết mọi thứ trong vũ trụ. Dãy số này đơn giản chỉ bắt đầu bằng các con số:

0,1,1,2,3,5,8,13,21,34,55,89,144…Quy tắc của dãy số này là bắt đầu bằng hai số là 0 và 1, rồi số liền kề sau sẽ được tạo ra bằng tổng 2 số liền kề trước. Ví dụ như 1 = 0 + 1, 2 = 1 + 1, 3 = 2 + 1, 5 = 3 + 2, 8 = 5 + 3…cứ như vậy cho đến vô cùng.

Từ các con số trên, có thể thấy một số tỷ lệ được xuất hiện khi chia các con số trong dãy như:

Tỷ lệ thường thấy và quan trọng nhất là tỷ lệ vàng 1.618 được xuất hiện bằng cách lấy số liền sau chia số liên trước (không áp dụng cho vài số đầu tiên trong dãy Fibonacci)

Ví dụ:

89 / 55 = 1.61818 ~ 1.618

144 / 89 = 1.61797 ~ 1.618

Bên cạnh đó là tỷ lệ 0.382: 34 / 89 ~ 0.382; Tỷ lệ 0.5: 1 / 2 = 0.5; Tỷ lệ 0.236: 8/34 = 0.236

Nhìn chung, có thể kết luận về dãy số Fibonacci như sau:

- Fibonacci Retracement Levels – Các mức Fibonacci hồi lại

0.236, 0.382, 0.5, 0.618, 0.786 (có nơi sử dụng 0.764)

- Fibonacci Extensio Levels – Các mức Fibonacci mở rộng

0, 0.382, 0.618, 1.000, 1.382, 1.618

Thực sự bạn không cần phải nắm hết cách tính ra các con số này vì phần mềm giao dịch của bạn sẽ tự làm điều đó rồi. Tuy nhiên, nắm những lý thuyết cơ bản về chỉ số này sẽ giúp bạn hiểu rõ hơn về công cụ mình đang dùng

Người giao dịch sử dụng Fibonacci retracement – Fibo hồi – như là những vùng hỗ trợ và kháng cự tiềm năng.

Nhiều người giao dịch sử dụng Fibonacci Extension – Fibo mở rộng – như là các mức chốt lời.

Để sử dụng được các Fibo này trên biểu đồ, bạn cần xác định giá thấp nhất và cao nhất.

2. Fibonacci hồi lại – Fibonacci retracement

Điều đầu tiên bạn cần biết là công cụ Fibonacci thường làm việc tốt nhất khi thị trường có xu hướng rõ ràng.

Ý tưởng ở đây là bạn sẽ đặt lệnh mua dựa vào sự hồi lại của giá tại các mức hỗ trợ do Fibonacci tạo ra khi mà thị trường đang đi lên, và sẽ đặt lệnh bán ra cũng dựa vào sự hồi lại của giá tại các mức kháng cự do Fibonacci tạo ra khi thị trường đang đi xuống.

Để tìm ra các mức hồi lại này, bạn cần xác định được đỉnh và đáy gần nhất trên biểu đồ. Sau đó, đối với xu hướng giảm, bạn sẽ kéo Fibonacci retracement từ đỉnh xuống đáy, còn đối với hướng tăng thì kéo từ đáy lên đỉnh.

Bạn hãy xem các ví dụ dưới đây sẽ rõ hơn.

Xu hướng tăng

Đây là biểu đồ ngày của AUDUSD

Chúng ta đặt Fibonacci retracement bằng cách bấm chọn điểm thấp nhất là 0.6955 ngày 20.04 và kéo lên điểm cao nhất là 0.8264 vào 03.06. Việc vẽ này đã có phần mềm hỗ trợ.

Bạn có thể thấy trên biểu đồ là các mức hồi lại như sau: 0.7955 (23.6%), 0.7764 (38.2%), 0.7609 (50.0%), 0.7454 (61.8%) và 0.7263 (76.4%).

Bây giờ, chúng ta sẽ mong chờ rằng nếu giá AUDUSD giảm từ đỉnh xuống, nó sẽ gặp hỗ trợ tại các mức Fibo đã nhắc ở trên bởi vì nhiều người giao dịch sẽ đặt lệnh mua tại các mức này khi mà giá hồi lại.

Chúng ta hãy xem điều gì xảy ra sau khi giá điều chỉnh giảm.

Giá phá mức hỗ trợ 23.6 và tiếp tục giảm trong vài tuần sau đó. Nó đã chạm vào mức 38.2% nhưng không thể đóng cửa dưới vùng giá này.

Sau đó, khoảng ngày 14.07, thị trường quay lại hướng tăng và còn phá vỡ cả đỉnh cao cũ. Rõ ràng là đặt lệnh mua ở Fibo 38.2 là một chiến lược giao dịch có lợi nhuận tốt.

Xu hướng giảm

Bây giờ xem ví dụ về việc sử dụng Fibonacci retracement với xu hướng giảm, ví dụ với biểu đồ khung thời gian 4 giờ của EURUSD.

Như bạn thấy, đỉnh cao nhất là 1.4195 vào ngày 26.01 và đáy thấp nhất là 1.3854 vào ngày 02.02. Các mức hồi lại là 1.3933 (23.6%), 1.3983 (38.2%), 1.4023 (50.0%), 1.4064 (61.8%), 1.4114 (76.4%).

Kỳ vọng ở đây là việc xu hướng giảm sẽ có điều chỉnh tăng nhẹ trở lại và chạm vào 1 trong các mức Fibo nói trên trước khi quay lại xu hướng giảm tiếp.

Hãy xem điều gì xảy ra tiếp.

Có thể thấy vùng Fibo 50% đã kháng cự tốt và chúng ta đã có lợi nhuận nếu đặt lệnh bán ở vùng này.

Có thể thấy rằng trong 2 ví dụ trên, giá đã nhận được hỗ trợ hoặc kháng cự từ các mức Fibonacci retracement. Tuy nhiên, một điều cần lưu ý rằng không phải lúc nào giá cũng bật lại từ các mức Fibonacci. Đây chỉ nên được xem là các vùng cần chú ý. Chúng ta sẽ kết hợp thêm nhiều yếu tố khác cho việc giao dịch với Fibo này sau.

3. Khi Fibonacci sai

Chúng ta đã từng nói rằng Hỗ trợ và Kháng cự có thể bị phá vỡ thì điều này cũng tương tự với Fibonacci mà thôi.

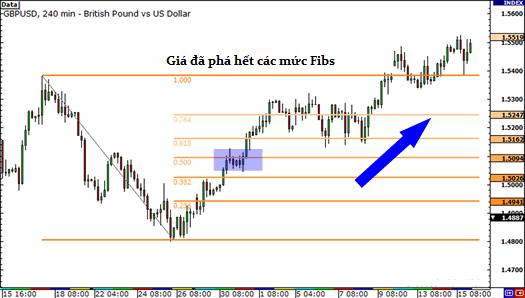

Hãy xem ví dụ bên dưới đối với biểu đồ 4H của GBPUSD

Bạn có thể thấy cặp tiền này đang ở trong xu hướng giảm, nên bạn quyết định dùng Fibonacci Retracement để tìm điểm đặt lệnh bán. Bạn dùng đỉnh 1.5383 và đáy 1.4799 để kéo Fibo

Chúng ta thấy rằng giá quay lại mức Fibo 50% sau đó vài cây nến và bạn thấy rằng mức Fibo này đang kháng cự giá khá tốt. Bạn quyết định đặt lệnh bán tại đây

Hãy xem điều gì xảy ra sau đó

Giá tăng lên mạnh, phá vỡ đỉnh trước đó và thị trường bây giờ đã đi theo xu hướng tăng

Bài học rút ra ở đây là gì?

Mặc dù các mức Fibonacci có thể cho bạn khả năng thành công cao hơn nhưng nó cũng như những công cụ chỉ báo khác là không phải lúc nào cũng đúng. Bạn sẽ không biết được rằng liệu giá có dừng lại ở 38.2 hay không. Có thể nó sẽ chạm 50 hoặc 61.8 trước khi quay đầu hoặc nhiều khi nó sẽ chẳng quay đầu sau khi đã chạm các mức này.

Một vấn đề khác của việc sử dụng Fibonacci là vấn đề chọn đỉnh nào và đáy nào để vẽ Fibo.

Mỗi người đều có một cách nhin biểu đồ khác nhau, cách dùng khung thời gian giao dịch khác nhau, quan điểm về phân tích cơ bản khác nhau. Vì vậy, đôi khi việc xác định được các điểm để vẽ Fibonacci retracement là khá phức tạp và không có một phương pháp chuẩn nào cho việc này, đặc biệt là khi biểu đồ cũng không mấy rõ ràng. Nó tùy thuộc kinh nghiệm mỗi người và đôi khi trở thành trò chơi “phán đoán”. Vì vậy, bạn cần rèn dũa liên tục kỹ năng của bạn và kết hợp Fibonacci với những công cụ khác nhằm có thể đem lại mức độ thành công cao hơn

4. Kết hợp Fibonacci

4.1. Kết hợp Fibonacci với hỗ trợ và kháng cự

Fibonacci luôn là một công cụ rất hiệu quả, nhưng như đã nói, việc sử dụng chỉ một mình Fib riêng lẻ có thể sẽ không đem lại hiệu quả cao. Vì vậy, chúng ta sẽ thử kết hợp nó với Hỗ trợ và Kháng cự nhằm tăng thêm mức độ hiệu nghiệm xem sao.

Nếu bản thân Fib đã là những mức hỗ trợ hoặc kháng cự và chúng ta kết hợp nó với những vùng giá mà những người giao dịch khác đang đợi để mua hoặc bán (các vùng hỗ trợ và kháng cự) thì rõ ràng khả năng giá bật lại từ vùng đó sẽ lớn hơn rất nhiều.

Hãy xem ví dụ về việc kết hợp hỗ trợ và kháng cự với các mức Fib. Dưới đây là biểu đồ ngày của USDCHF.

Như bạn thấy, rõ là USDCHF có một xu hướng tăng và chúng ta quyết định rằng sẽ đợi MUA USDCHF. Câu hỏi đặt ra là “chúng ta sẽ mua ở đâu?”. Fib được dùng để trả lời câu hỏi này khi được căng từ vùng thấp 1.0132 ngày 11.01 đến vùng cao 1.0899 ngày 19.02.

Bây giờ hãy xem lại biểu đồ USDCHF sau khi Fib được căng ra.

Nhìn vào biểu đồ bên trên và hãy để ý vùng giá 1.0510. Đây là vùng giá đã tạo kháng cự trước đó và bây giờ lại trùng khớp với Fib retracement 50%. Vùng kháng cự 1.0510 cũ đã bị phá vỡ, bây giờ, nó có thể sẽ đóng vai trò hỗ trợ và thành điểm mua đẹp.

Nếu bạn mua quanh khu vực Fib 50% thì có vẻ là một quyết định tốt. Hãy xem lần chạm thứ 2 của giá vào vùng này. Giá đã cố gắng xuyên thủng vùng này những lại không thể đóng cửa phía dưới. Sau đó, giá đi lên và phá luôn đỉnh cũ.

Vì sao có chuyện này?

Đầu tiên, các mức hỗ trợ hoặc kháng cự cũ là những vùng tốt để đặt lệnh mua hoặc bán bởi vì những người giao dịch khác sẽ chú ý vào những vùng này.

Thứ hai, chúng ta biết rằng có khá nhiều người giao dịch cũng sử dụng Fibonacci nên có thể họ cũng đang đợi mua bán tại các vùng Fib như chúng ta. Nếu kết hợp với cả Hỗ trợ và kháng cự thì rõ ràng sẽ có nhiều lệnh hơn được đặt mua ở các vùng đó và giá có thể sẽ đi như chúng ta mong muốn.

Tất nhiên là không có gì đảm bảo cho việc giá sẽ bật lại từ các vùng chúng ta phân tích nhưng ít nhất chúng ta sẽ có sự tự tin hơn nếu phân tích được rõ ràng như trên. Cần ghi nhớ rằng việc giao dịch là dựa vào các khả năng có thể xảy ra chứ không có gì chắc chắn, vì vậy chúng ta cần chọn cho mình những điểm vào lệnh có khả năng chiến thắng cao hơn bình thường.

4.2. Kết hợp Fibonacci với đường xu hướng (trendline)

Một công cụ khác kết hợp rất tốt với Fibonacci là đường xu hướng – trend line. Chúng ta biết rằng việc sử dụng Fib là nhằm tìm các điểm hỗ trợ và kháng cự trong một xa hướng tăng hoặc giảm. Đường xu hướng cũng có tác dụng như vậy. Vậy nếu có thể kết hợp được 2 yếu tố này lại với nhau thì rõ ràng hiệu quả sẽ tăng lên nhiều.

Hãy xem ví dụ với cặp tiền AUDJPY dưới đây ở chart 1H. Giá đang được đường xu hướng bên dưới hỗ trợ rất tốt

Để tìm điểm vào lệnh theo Fib retracement, chúng ta căng Fib cho vùng đáy 82.61 và vùng đỉnh 83.84. Hãy chú ý vùng Fib 50% và 61.8% giao nhau với đường xu hướng tăng.

Xem tiếp diễn biến bên dưới.

Bạn thấy không, Fib 61.8% đã không bị xuyên thủng và giá chỉ chạm vào đây trước khi quay đầu lên đi tiếp, phá cả đỉnh cao trước đó.

Việc vẽ đường xu hướng – trendline – tất nhiên sẽ có rất nhiều ý kiến khác nhau do cách chọn đỉnh đáy khác nhau, tuy nhiên, rõ ràng sự kết hợp giữa Fib và đường xu hướng là một công cụ mà bạn không nên bỏ qua.

4.3. Kết hợp Fibonacci với mô hình nến

Khi kết hợp Fib với mô hình nến, chúng ta cần tìm các mô hình nến đảo chiều vì một khi giá muốn đảo chiều tức là nó sẽ xoay chiều về hướng ngược lại, tức là hướng thuận với xu hướng chủ đạo trước đó.

Hãy xem ví dụ ở chart 1H của EURUSD dưới đây.

Cặp tiền này đang nằm trong xu hướng giảm trong tuần trước nhưng đà giảm đã dừng lại. Điều này làm chúng ta suy nghĩ về việc tìm điểm vào cho lệnh bán để phù hợp với xu hướng giảm trước đó. Hãy lấy Fibonacci ra và căng từ đỉnh 1.3364 ngày 03.03 xuống đáy 1.2523 ngày 06.03.

Xem kết quả nhé

Giá có dừng lại 1 chút ở Fib 50% nhưng sau đó tăng tiếp đến Fib 61.8%. Sau đó giá hình thành một mô hình nến đảo chiều là Doji bóng dài (long-legged-doji. Điều này gợi ý về khả năng kháng cự tốt của Fib 61.8 cũng như áp lực đẩy giá lên dường như đã hết và tạo cơ hội bán ra trở lại.

Đây là cơ hội tốt để bán ra? Chẳng có gì là chắc cả nhưng ít ra nó cũng là một khả năng tốt nhất khi kết hợp giữa Fib và mô hình nến.

Ngay sau khi hình thành Doji tại vùng Fib 61.8, EURUSD đã quay đầu giảm trở lại, về đến vùng đáy cũ. Nếu bạn đặt lệnh bán, bạn đã thành công.

Điểm cần lưu ý ở phương pháp này là bạn phải đợi giá hình thành mô hình nến, tức là bạn không thể đặt các lệnh chờ mua chờ bán sẵn mà phải quan sát giá trực tiếp. Sau khi có diễn biến của giá, bạn mới quyết định vào lệnh hay không dựa vào mô hình nến.

5. Fibonacci mở rộng – Fibonacci Extension. Cách dùng Fibonacci mở rộng để chốt lời

Đây là loại Fib giúp bạn tìm được mục tiêu mà giá hướng đến, tức là sau khi giá chạm vào các vùng của Fibonacci retracement, bạn sẽ băn khoăn rằng giá hướng đến mục tiêu nào, các vùng Fib Extension sẽ là câu trả lời.

Để dùng loại Fib này, bạn cần tìm 3 điểm là Đáy, Đỉnh và Điểm hồi lại.

Hãy xem ví dụ về xu hướng tăng bên dưới.

Trên biểu đồ, bạn có thể thấy 3 điểm mà chúng ta áp dụng Fib Extension là Đáy 1.0132, đỉnh 1.0899 và điểm hồi lại 1.0435. Sau khi giá bắt đầu bật lên từ 1.0435, bạn căng Fib Ext ra sẽ tìm được các mục tiêu mà giá hướng đến là Fib Ext 0.618, Fib Ext 1.00, Fib Ext 1.618 và mục tiêu Fib Ext 1.618 đã là vùng cuối cùng mà giá chạm được trước khi quay đầu.

Nhìn chung, các mức Fib Ext 0.618; 1.000; 1.618 là các vùng cần lưu ý chốt lời đối với Fib Ext.

Xem thêm 1 ví dụ đối với xu hướng giảm ở EURUSD (đây là ví dụ trong bài Fib kết hợp mô hình nến).

Sau khi chúng ta thấy Doji ở vùng 0.618 của Fib retracement thì giá đảo chiều và đi xuống. Bây giờ chúng ta sẽ căng Fib Extension cho EURUSD. Ba điểm dùng để căng là đỉnh 1.3363, đáy 1.2522 và đỉnh hồi lại 1.3094.

Giá rõ ràng đã chạm và có “nghỉ” một chút tại các vùng Fib Ext là 38.2; 50; 61.8. Đây là các vùng chốt lời cho lệnh bán nói trên.

Nhìn chung, sau khi giá chạm vào các vùng Fib Extension đều có một chút phản ứng – không phải lúc nào cũng phản ứng – nhưng là vừa đủ cho chúng ta chốt 1 phần lời và quản lý rủi ro tốt hơn.

Một số vấn đề cần quan tâm ở đây là:

- Trước tiên, không có cách nào biết chắc Fibonacci extension nào sẽ đóng vai trò kháng cự hoặc hỗ trợ mạnh. Nhiều khi giá dội lại từ Fib ext nhưng nhiều khi nó xuyên thủng luôn

- Vấn đề tiếp theo là nhiều khi chúng ta xác định vùng đỉnh, đáy và vùng hồi lại chưa chính xác. Điều này dựa vào kinh nghiệm của mỗi người giao dịch.

- Nhìn chung, việc dùng Fibonacci (cả retracement lẫn extension) dựa phần lớn vào kinh nghiệm và cái nhìn riêng của mỗi người.

6. Cách đặt dừng lỗ khi sử dụng Fibonacci

Không có phương pháp nào đúng hoàn toàn và việc dùng Fibonacci cũng vậy. Vì vậy, việc học cách đặt dừng lỗ và chấp nhận dừng lỗ cũng là 1 phần của cuộc chơi.

Chúng ta sẽ xem xét một số cách đặt dừng lỗ với Fibonacci.

Cách đầu tiên là đặt dừng lỗ vượt khỏi mức Fibonacci tiếp theo. Điều này có nghĩa là nếu bạn vào lệnh ở vùng Fib 38.2 thì dừng lỗ của bạn nên đặt trên vùng Fib 50, còn nếu bạn vào ở Fib 50 thì dừng lỗ sẽ là trên Fib 61.8.

Nhìn ví dụ bên dưới về cặp tiền EURUSD bạn sẽ rõ.

Nếu bạn đặt lệnh bán ở Fib 50, bạn cần đặt lệnh dừng lỗ nằm trên Fib 61.8.

Nguyên nhân nằm sau phương pháp này là một khi bạn tin tưởng giá sẽ đảo chiều ở Fib 50 có nghĩa bạn cho rằng Fib 50 sẽ rất mạnh và nếu giá vượt qua đây chứng tỏ ý tưởng của bạn đã sai.

Vấn đề của phương pháp này nằm ở chỗ bạn cho rằng bạn đã có một điểm vào lệnh rất tốt dựa vào Fib, nghĩa là Fib đã đóng vai trò hỗ trợ hoặc kháng cự tốt và vùng này sẽ được giữ vững. Tuy nhiên, trục trặc là việc vẽ Fib không phải lúc nào cũng chính xác như 1 môn khoa học. Nhiều khi, giá bật lên để chạm vào vùng đặt dừng lỗ của bạn rồi sau đó lại quay đầu đi về đúng hướng bạn đã dự đoán. Chúng tôi cảnh báo rằng điều này hoàn toàn có thể xảy ra, vì vậy, cần chắc chắn là bạn hãy hạn chế các lệnh thua lỗ của mình và hãy để các lệnh lời tiếp tục đi theo xu hướng. Đó là phương thức đúng đắn nhất cho việc bạn sử dụng cách dừng lỗ bằng Fib trong việc giao dịch trong ngày.

Nếu bạn cần một chút an toàn hơn, một cách đặt dừng lỗ khác là bạn hãy đặt chúng trên một chút hoặc dưới 1 chút so với đỉnh hoặc đáy trước đó (trên so với đỉnh, dưới so với đáy).

Dạng đặt dừng lỗ này giúp bạn an toàn hơn và đưa cho bạn nhiều cơ hội hơn khi thị trường đi đúng hướng bạn mong muốn.

Nếu giá vượt ra khỏi đỉnh cao nhất hoặc thấp nhất trước đó, nó có thể cảnh báo rằng sự đảo chiều của xu hướng đã sẵn sàng. Điều này có nghĩa kế hoạch giao dịch của bạn đã bị sai và bạn đã quá trễ để nhảy vào thị trường.

Đặt dừng lỗ lớn có thể tốt cho người giao dịch dài hạn và bạn có thể kết hợp nó với phương pháp “thêm vào” (sẽ được học sau).

Tất nhiên, với một dừng lỗ lớn, bạn cần phải nhớ điều chỉnh khối lượng lệnh của mình cho phù hợp (vì dừng lỗ lớn nếu bị chạm vào sẽ bị thua lỗ nhiều). Nếu không, bạn sẽ có tỷ lệ Lợi nhuận trên rủi ro (reward to risk ratio) không phù hợp.

Vậy phương pháp nào tốt?

Sự thật là, cũng giống như việc kết hợp giữa Fibonacci Retracement với hỗ trợ – kháng cự, đường xu hướng và mô hình nến để tìm điểm vào lệnh tốt, phương pháp này cũng cần đến kiến thức của bạn về những công cụ bạn dùng để phân tích thị trường hiện tại nhằm giúp bạn tìm ra điểm dừng lỗ tốt.

Ngoài ra, bạn cũng không nên chỉ dựa vào các mức Fib như là hỗ trợ hoặc kháng cự để đặt dừng lỗ.

Cần nhớ rằng, việc đặt dừng lỗ nếu biết kết hợp các công cụ lại với nhau thì nó sẽ đem cho bạn một điểm chốt lệnh tốt hơn và một tỷ lệ lợi-nhuận-trên-rủi-ro tốt.

7. Tổng kết về giao dịch với Fibonacci

Một số mức Fibonacci hồi lại (Fibonacci retracement) mà bạn cần quan tâm là 23.6%, 38.2%, 50%, 61.8%, 76.4% (có người dùng 78.6%). Các mức quan trọng nhất là 38.2, 50 và 61.8. Các mức này thường là mức mặc định trong các phần mềm giao dịch.

Người giao dịch sử dụng các mức của Fibonacci hồi lại như là các vùng hỗ trợ và kháng cự tiềm năng. Vì khá nhiều người giao dịch sử dụng công cụ này dể đặt lệnh mua, bán hay đặt dừng lỗ nên chính tự thân nó cũng sẽ biến thành hỗ trợ – kháng cự.

Các mức Fibonacci mở rộng (Fibonacci Extension) là 38.2%, 50%, 61.8%, 100%, 138.2% và 161.8%

Người giao dịch sử dụng Fibonacci mở rộng như là các vùng hỗ trợ và kháng cự để đặt mục tiêu chốt lời.

Để sử dụng Fibonacci trên biểu đồ, bạn cẩn phải tìm điểm cao nhất và điểm thấp nhất.

Điểm cao nhất – swing high – là cây nến mà có ít nhất 2 đỉnh thấp hơn nó ở cả bên trái lẫn bên phải nó (tức là điểm cao nhất trong 5 điểm)

Điểm thấp nhất – swing low – là cây nến mà có ít nhất 2 đáy cao hơn nó ở cả bên phải lẫn bên trái (tức là điểm thấp nhất trong 5 điểm)

Để sử dụng Fibonacci có hiệu quả, có thể kết hợp thêm với hỗ trợ – kháng cự, đường xu hướng và mô hình nến cho việc tìm điểm vào lệnh và điểm dừng lỗ.

0 Nhận xét :

Đăng nhận xét