7/3/18

Nhà quản lý quỹ đại tài khiêm tốn - Chris Davis

Thứ Tư, tháng 3 07, 2018

No comments

Theo thống kê, trong 35 năm kể từ 1970-2005, chỉ có đúng 3/355 quỹ (trong đó có quỹ Davis New York Venture) vượt được chỉ số S&P đủ để xếp vào bậc xuất chúng trên thị trường chứng khoán. Như vậy, làm cách nào quỹ Davis New York Venture Fund có thể đánh bại thị trường trong 35 năm liên tục?

4/3/18

PTKT: Nhóm chỉ báo Momentum

Chủ Nhật, tháng 3 04, 2018

No comments

Momentum Indicators là công cụ có nhiều ứng dụng quan trọng trong dự báo xu hướng, thiết lập phương pháp đầu tư, quản trị rủi ro… Việc hiểu và thành thạo nhóm chỉ báo này sẽ giúp các trader có bước tiến lớn đến sự thành công trong sự nghiệp đầu tư.

PHẦN 1

Nhóm chỉ báo Momentum

Nhóm chỉ báo Momentum (Momentum Indicators) là công cụ được sử dụng rất phổ biến trong phân tích kỹ thuật (PTKT). Momentum Indicators được dùng để phân tích sự thay đổi trong giá từ đó đưa ra dự đoán về xu hướng tiếp theo của thị trường.

Nhóm chỉ báo này đại diện cho mức độ/tốc độ thay đổi trong xu hướng nếu Momentum Indicators càng biến động thì mức độ thay đổi giá càng nhanh và ngược lại.

Momentum Indicators được xếp vào nhóm Leading Indicator tức nhóm chỉ báo có tính chất dự đoán xu hướng. Theo đó, Momentum Indicators có xu hướng đảo chiều trước khi thị trường bắt đầu có sự thay đổi. Một số chỉ báo thông dụng của Momentum Indicators gồm: Momentum, Relative Strength Index (RSI), Stochastic Oscillator…

Tín hiệu phân kỳ

Tín hiệu quan trọng của nhóm chỉ báo Momentum là tín hiệu phân kỳ, tín hiệu phân kỳ xuất hiện khi giá đi lên/xuống hình thành đỉnh/đáy mới không được xác nhận từ chỉ báo. Có hai loại phân kỳ gồm:

- Phân kỳ giá lên: Hiện tượng giá đi lên tạo đỉnh mới cao hơn, nhưng chỉ báo lại có xu hướng điều chỉnh tạo đỉnh mới thấp hơn.

- Phân kỳ giá xuống: là hiện tượng giá điều chỉnh tạo đáy sau thấp hơn, nhưng chỉ báo tạo đáy sau cao hơn.

Tín hiệu phân kỳ từ nhóm chỉ báo Momentum mang ý nghĩa cảnh báo (Warning Signal) về sự thay đổi trong xu hướng tức nếu thị trường đang trong xu hướng tăng thì có thể đảo chiều thành xu hướng điều chỉnh.

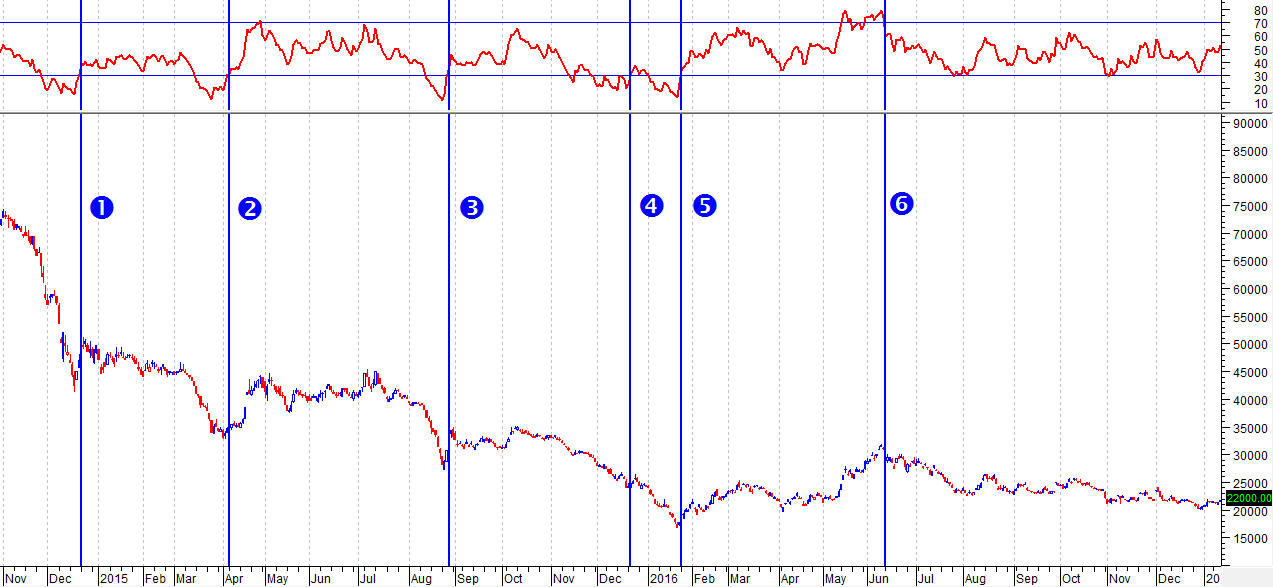

Hình trên thể hiện sự phân kỳ giá xuống trên đồ thị ngày của HNX-Index trong giai đoạn 01/2016-12/2016.

Một số nhầm lẫn về tín hiệu phân kỳ

Warning Signal (tín hiệu cảnh báo). Một số nhà đầu tư khi mới nghiên cứu về PTKT thường có sự nhầm lẫn về các loại tín hiệu trong PTKT. Có hai nhóm tín hiệu lớn trong PTKT là Signal (tín hiệu) và Warning Signal (tín hiệu cảnh báo), tín hiệu phân kỳ của nhóm chỉ báo Momentum chỉ mang tính chất cảnh báo (Warning Signal) không phải là tín hiệu mua/bán (Signal).

Warning Signal không cho tín hiệu mua/bán ngay lập tức mà chỉ đưa ra chỉ dẫn về khả năng đảo chiều, và đề nghị nhà đầu tư theo dõi xu hướng trong thời gian tới.

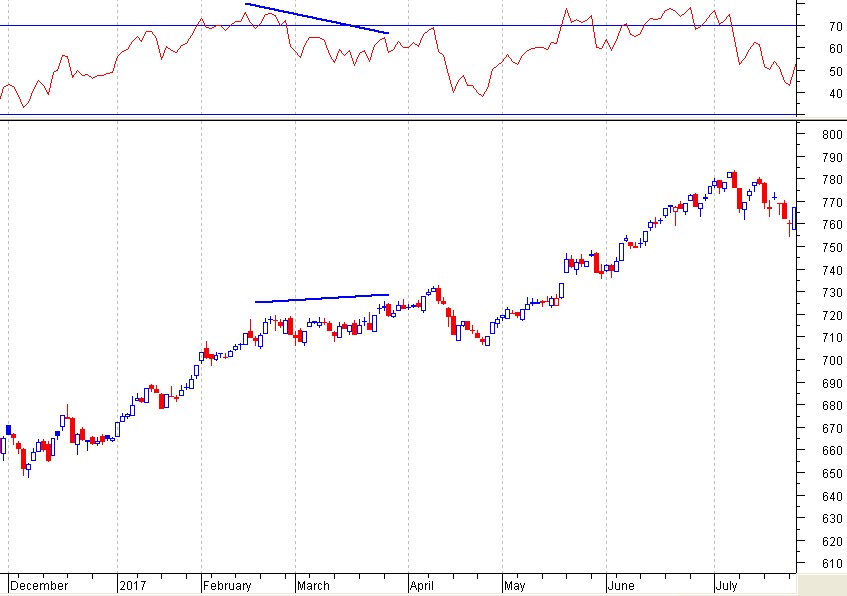

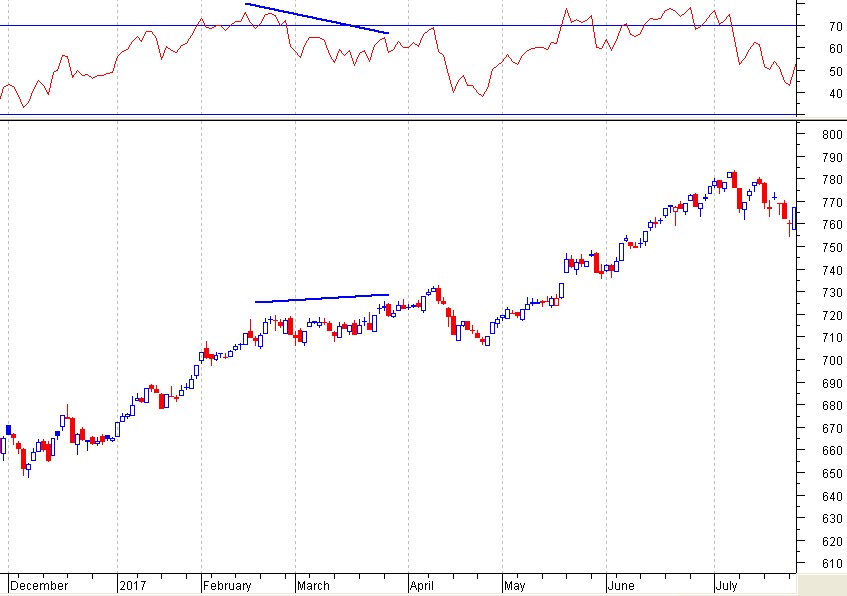

Hình trên thể hiện đồ thị ngày của VN-Index trong giai đoạn 12/2016-07/2017. Tín hiệu phân kỳ giữa chỉ số và chỉ báo RSI xuất hiện nhưng xu hướng tăng vẫn tiếp tục trong hơn 2 tuần trước khi có sự điều chỉnh ngắn hạn.

Phân kỳ nhiều lần. Giá và chỉ báo xuất hiện sự phân kỳ nhưng hiện tượng phân kỳ này diễn ra nhiều lần trong một khoảng thời gian dài.

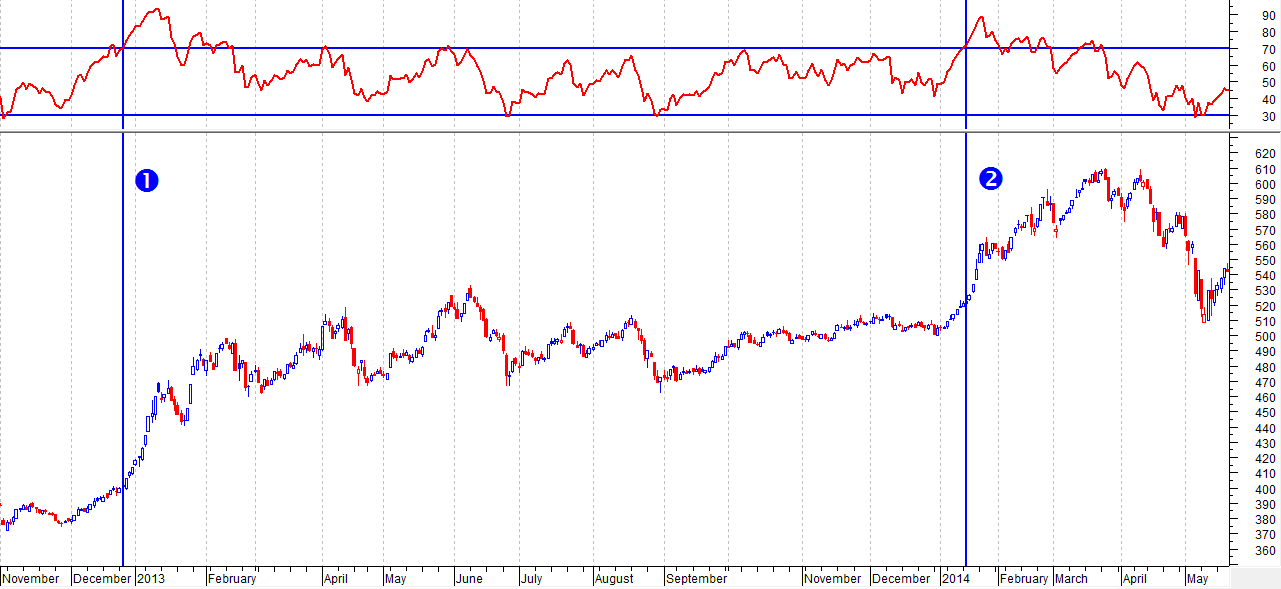

Hình trên thể hiện đồ thị ngày của VN-Index trong giai đoạn 04/2012-11/2013. Khi tạo lập đỉnh thứ 1 và 2, chỉ số đã hình thành phân kỳ với chỉ báo RSI. Tuy nhiên, sự biến động của chỉ số trong thời gian tiếp theo hình thành các đỉnh 3 và 4 tạo nên sự phân kỳ liên tục từ đỉnh 1 đến đỉnh 4 (phân kỳ nhiều lần). Do đó, việc bán sau khi tạo phân kỳ tại đỉnh số 2 có thể tạo rủi ro lớn cho nhà đầu tư.

Mức độ điều chỉnh. Phân kỳ chỉ mang tính cảnh báo về sự đảo chiều trong xu hướng và không cho người sử dụng biết mức độ điều chỉnh cũng như thời gian điều chỉnh. Mức độ điều chỉnh phụ thuộc nhiều vào các yếu tố khác như: Xu hướng hiện tại, tâm lý thị trường...

Hình trên thể hiện đồ thị ngày của cổ phiếu PVD trong giai đoạn 12/2011-03/2013. Phân kỳ trong hình tại đỉnh 5 và 6 có mức độ điều chỉnh khác nhau. Mức độ điều chỉnh tại đỉnh 5 là giảm 13.3% trong hơn 2 tuần so với sự điều chỉnh mạnh giảm 25.3% trong hơn 1 tháng tại đỉnh số 6.

Do đó, khi xuất hiện phân kỳ nhà đầu tư cần sử dụng kết hợp nhiều công cụ phân tích khác để đánh giá được mức độ điều chỉnh của xu hướng và thiết lập chiến lược đầu tư phù hợp. Không nên kỳ vọng vào sự điều chỉnh như nhau khi xuất hiện phân kỳ.

PHẦN 2

Ngoài tín hiệu phân kỳ được giới thiệu trong phần 1, nhóm Momentum Indicators còn cho các tín hiệu khác có thể được sử dụng để tăng lợi nhuận trong quá trình đầu tư. Bài viết tập trung giới thiệu tín hiệu từ vùng Overbought/Oversold của nhóm Momentum Indicators.

Vùng Overbought/Oversold

Nhóm chỉ báo Momentum (Momentum Indicators) dùng để đánh giá mức độ/tốc độ thay đổi trong xu hướng. Với khái niệm Overbought/Oversold thể hiện cho sự tới hạn của giá trị chỉ báo Momentum Indicators, hàm ý giá có khả năng đảo chiều.

Nếu chỉ báo đi vào vùng Overbought cho thấy bên mua đang mua quá mức, và lực mua không thể duy trì được lâu nên có thể hình thành đỉnh và điều chỉnh giảm.

Nếu chỉ báo đi vào vùng Oversold cho thấy bên bán đang bán quá mức, và lực bán không thể duy trì được lâu nên có thể hình thành đáy và tăng trở lại.

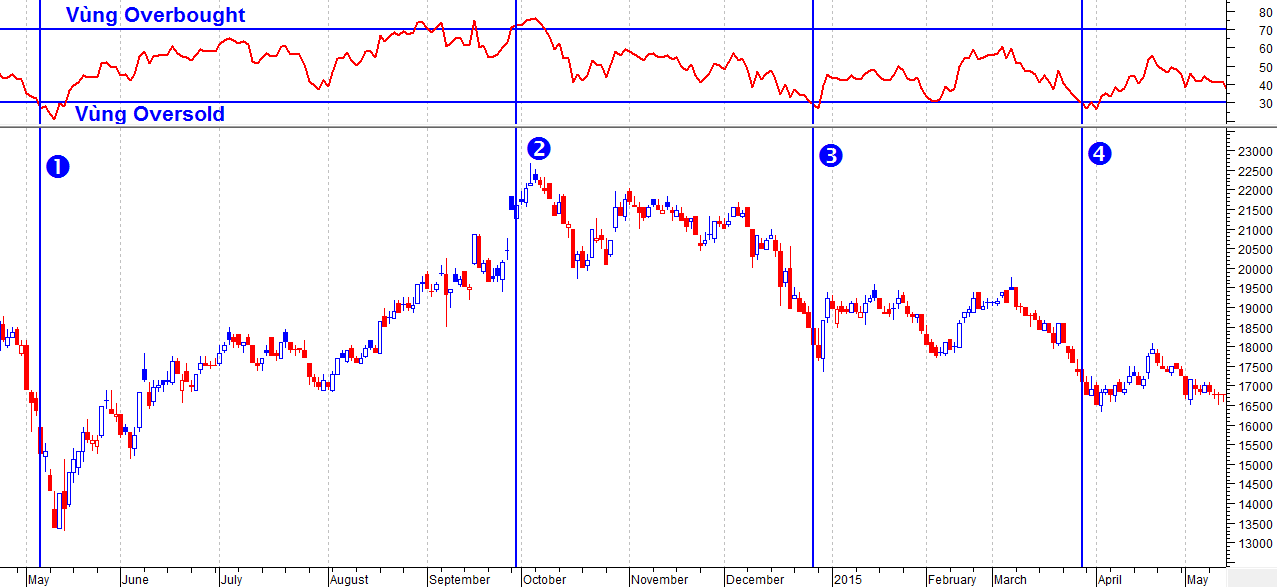

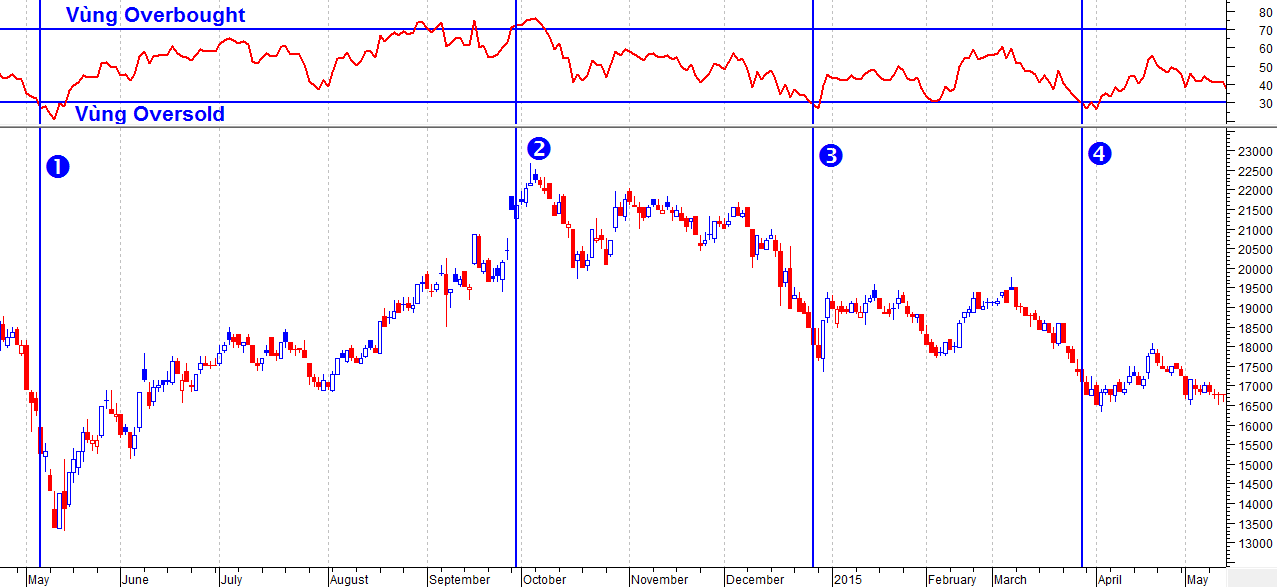

Momentum Indicators thường được xếp vào nhóm Leading Indicators, nên việc chỉ báo này đi vào vùng Overbought/Oversold cho thấy khả năng hình thành đỉnh và đáy. Hình dưới thể hiện đồ thị ngày của SSI trong giai đoạn 05/2014-05/2015, với RSI là đại điện cho chỉ báo Momentum Indicators. Xác định vùng Overbought/Oversold với RSI như sau:

- Nếu RSI>70 thì RSI đang ở trong vùng Overbought.

- Nếu RSI<30 ang="" br="" ng="" oversold.="" rsi="" th="" trong="" v="">

Tại các điểm 1, 2, 3, 4 trong hình, giá SSI đều có khả năng đảo chiều khi RSI đi vào vùng Overbought/Oversold.

Kinh nghiệm đầu tư với vùng Overbought/Oversold

Warning Signal (tín hiệu cảnh báo) tại vùng Overbought/Oversold. Giống như tín hiệu phân kỳ từ bài viết Kinh nghiệm đầu tư - Nhóm chỉ báo Momentum (Phần 1), việc Momentum Indicators đi vào vùng Overbought/Oversold cho tín hiệu cảnh báo (Warning Signal) về khả năng đảo chiều trong xu hướng. Đây không phải là tín hiệu mua/bán (Signal).

Nhiều nhà đầu tư thường lầm tưởng về hai tín hiệu này, nên có hành động mua/bán khi Momentum Indicators đi vào vùng Oversold/Overbought, điều này dẫn đến khả năng thua lỗ. Do đó, nhà đầu tư không nên mua/bán khi Momentum Indicators đi vào vùng này, mà nên có những phân tích kỹ lưỡng từ các nhóm chỉ báo khác, như đường trung bình động (Moving Averages), trước khi đưa ra quyết định.

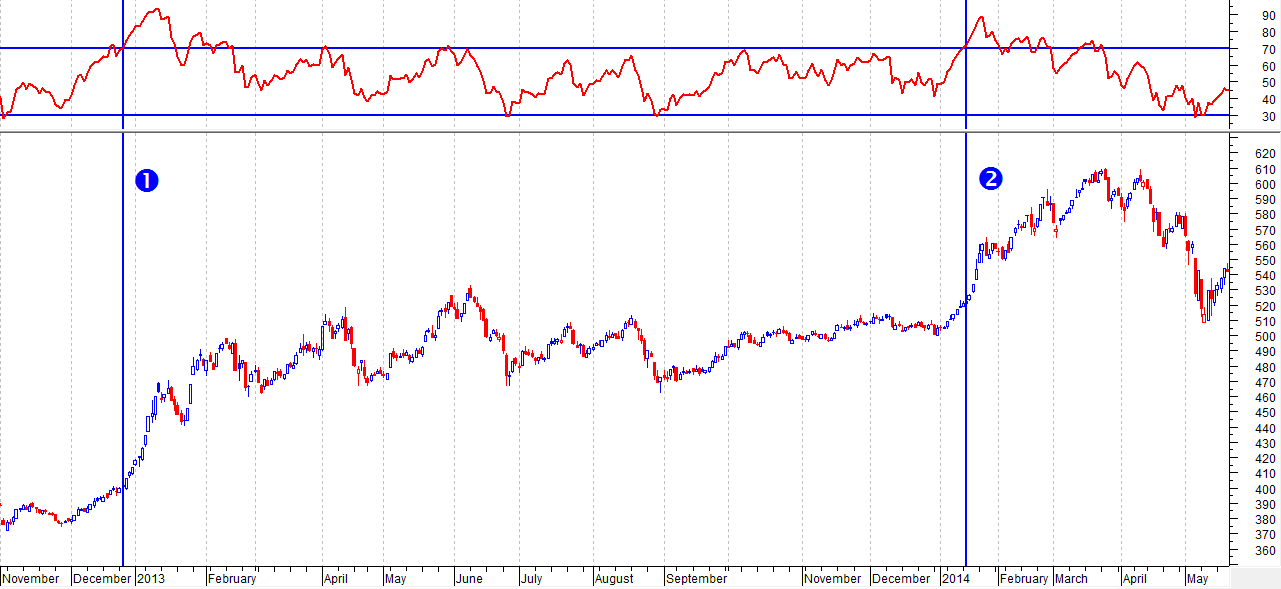

Hình trên thể hiện đồ thị ngày của VN-Index trong giai đoạn 11/2012-05/2014 với chỉ báo RSI. Nếu nhà đầu tư bán khi RSI đi vào vùng Overbought (điểm 1 và 2) thì có thể bị lỗ hoặc mất lợi nhuận, do xu hướng tăng còn tiếp tục.

Bị nhiễu khi thị trường có xu hướng mạnh. Momentum Indicators thường hoạt động không hiệu quả khi thị trường đang trong xu hướng, đặc biệt với giai đoạn xu hướng mạnh. Lúc đó, các tín hiệu mua/bán trong vùng Overbought/Oversold thường không chính xác. Đôi khi gặp trường hợp chỉ báo nằm trong vùng Overbought/Oversold trong một thời gian dài nếu xu hướng mạnh.

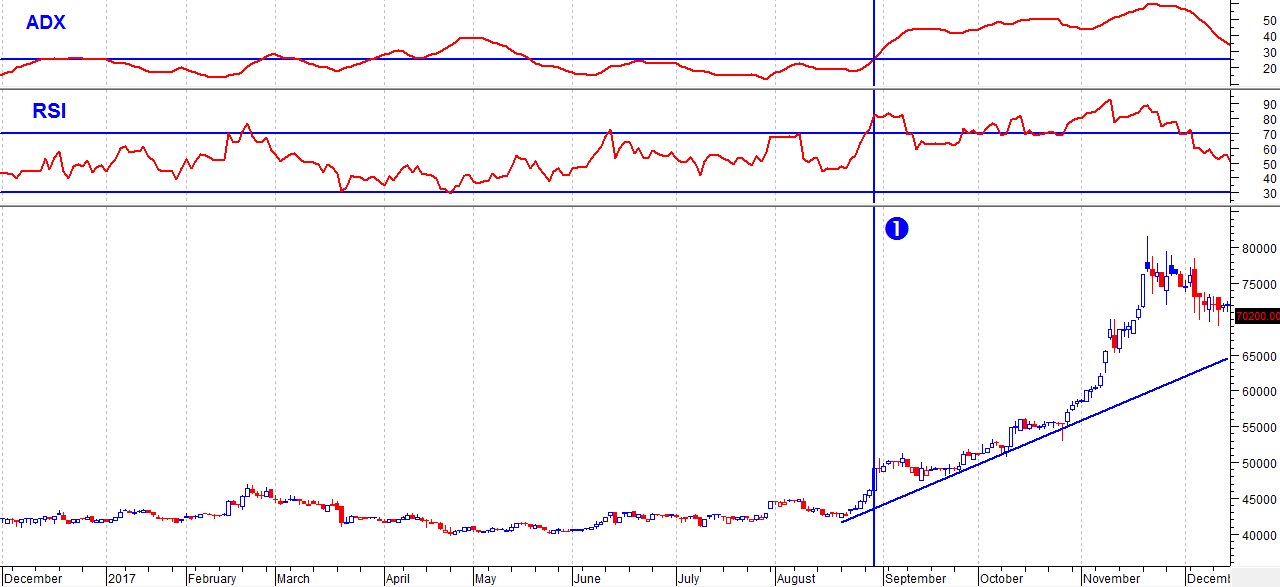

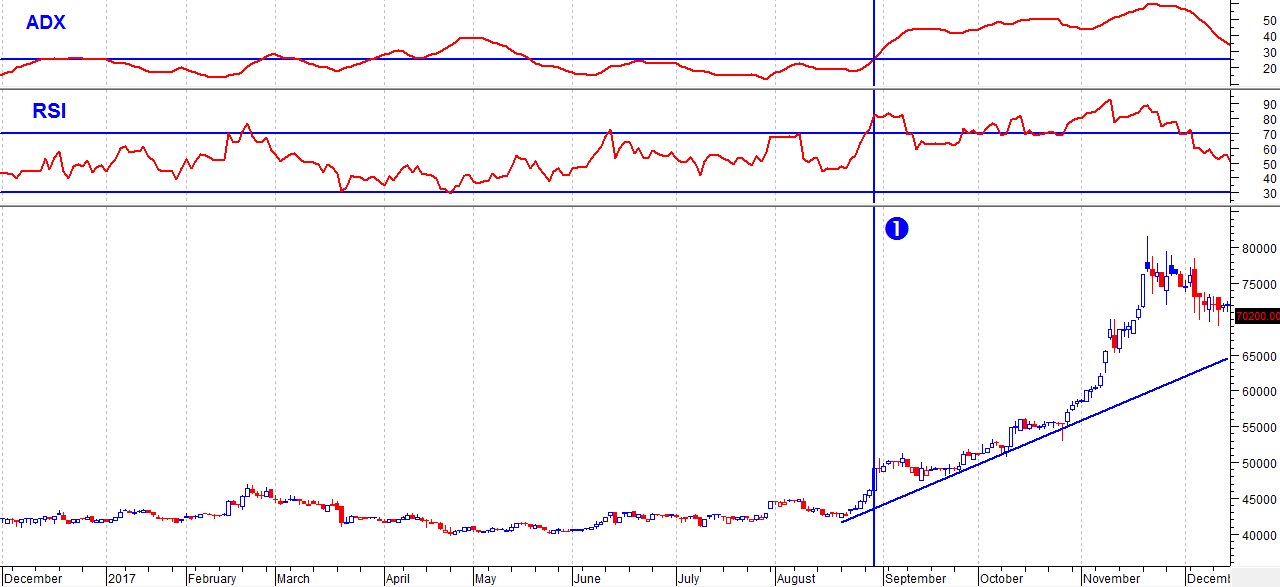

Hình trên thể hiện đồ thị ngày của VIC trong giai đoạn 12/2016-12/2017 với hai chỉ báo RSI và ADX. Sử dụng ADX để đo lường sức mạnh của xu hướng.

Nếu ADX>25 và trong xu hướng đi lên thì xu hướng tăng đang mạnh lên.

Nếu ADX<25 ang="" br="" gi="" h="" i.="" m="" ng="" th="" trong="" u="" v="" xu="" y="">

Từ cuối tháng 08/2017 (điểm 1 trên đồ thị) đến cuối tháng 11/2017, ADX trong xu hướng tăng và vượt trên 25 hàm ý về sự mạnh lên trong xu hướng tăng. Lúc này, RSI ở trong vùng Overbought và có xu hướng dao động tại vùng này trong thời gian dài. Các lệnh bán trong giai đoạn này đều tạo thua lỗ. Vì vậy, khi thị trường trong xu hướng, nhà đầu tư nên hạn chế sử dụng những tín hiệu trong vùng Overbought/Oversold từ Momentum Indicators để giao dịch.

Mua/bán khi Momentum Indicators vượt lên/cắt xuống vùng Oversold/Overbought với lệnh cắt lỗ. Như đã nói ở trên, việc mua/bán khi chỉ báo đi vào vùng Oversold/Overbought hàm chứa nhiều rủi ro. Tuy nhiên, Momentum Indicators lại thuộc nhóm Leading Indicators nên chỉ báo đi vào vùng Overbought/Oversold sẽ tạo ra nhiều thông tin giá trị trong giao dịch. Vì vậy, để cải thiện tín hiệu với vùng này, nhà đầu tư có thể mua/bán như sau:

- Mua khi chỉ báo đi lên từ vùng Oversold và vượt trên vùng Oversold.

- Bán khi chỉ báo đi xuống từ vùng Overbought và nằm dưới vùng Overbought.

- Nhà đầu tư nên đặt lệnh cắt lỗ để phòng ngừa rủi ro.

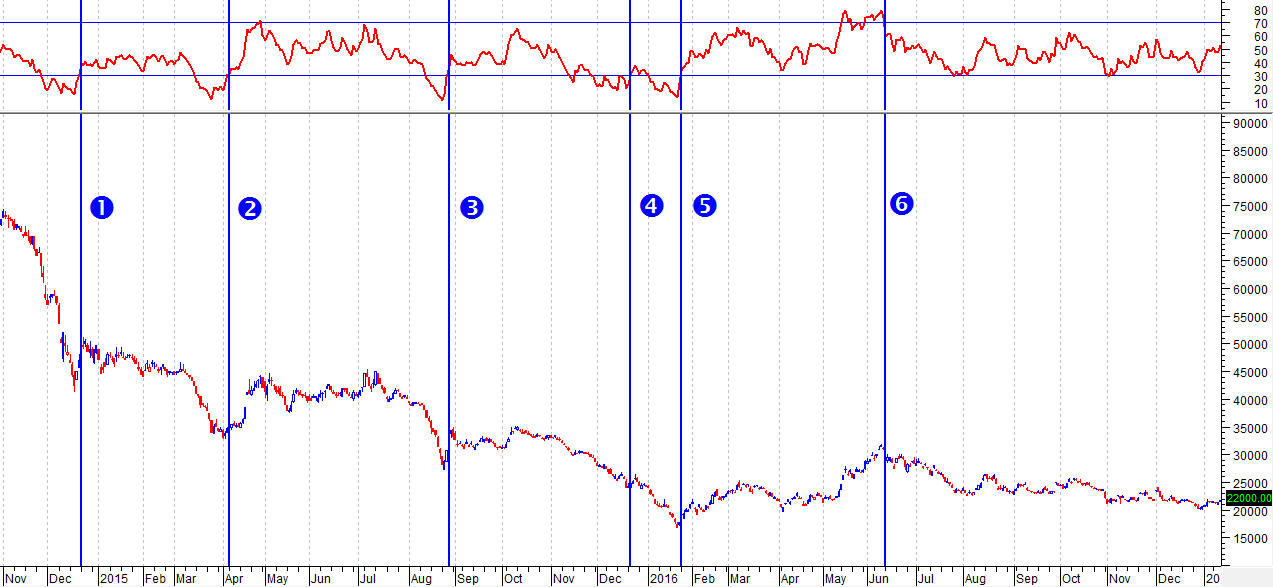

Hình dưới thể hiện các tín hiệu mua/bán từ chỉ báo RSI trên đồ thị ngày của PVD trong giai đoạn 11/2014-12/2016. Tín hiệu mua/bán khi Momentum Indicators (ở đây là chỉ báo RSI) vượt lên/cắt xuống vùng Oversold/Overbought cho kết quả tốt hơn so với việc mua/bán khi chỉ báo bắt đầu đi vào vùng Oversold/Overbought. Các tín hiệu mua bán tại điểm 2, 5, 6 đều mang lợi nhuận tốt cho nhà đầu tư. Tuy nhiên, vẫn xuất hiện những tín hiệu nhiễu tại các điểm 1, 3, 4, do đó, việc đặt lệnh cắt lỗ là cần thiết để hạn chế rủi ro. Phần lỗ từ các lệnh 1, 3, 4 sẽ được bù đắp bởi lợi nhuận lớn từ các lệnh 2, 5, 6.

Việc Momentum Indicators đi vào vùng Overbought/Oversold hàm chứa nhiều thông tin có giá trị nhưng đồng thời cũng có rủi ro khi giao dịch với những tín hiệu trong vùng này. Do đó, khi sử dụng tín hiệu từ vùng Overbought/Oversold nhà đầu tư nên có hiểu biết và sự cẩn trọng nhất định.

PHẦN 3

Nhóm chỉ báo Momentum (Momentum Indicators) có nhiều phương pháp phân tích và ứng dụng, hai phương pháp quan trọng nhất là phân kỳ và vùng Overbought/Oversold đã được giới thiệu trong các phần trước. Phần 3 của chuỗi bài viết Kinh nghiệm đầu tư - Nhóm chỉ báo Momentum sẽ tập trung vào những kỹ thuật khác. Đây là các kỹ thuật ít được biết đến nhưng lại khá hiệu quả trong việc đầu tư.

Tín hiệu giao cắt với giá trị trung bình

Khi xét đến tín hiệu giao cắt của Momentum Indicators, nhà đầu tư thường nghĩ đến hiện tượng phá vỡ các mốc 30/70 (hàm ý sự đi vào hay đi ra khỏi vùng Overbought/Oversold). Tuy nhiên, tín hiệu phá vỡ mốc giá trị trung bình (Middle Value, giá trị này thay đổi khác nhau với từng chỉ báo) cũng mang ý nghĩa quan trọng. Việc cắt lên hay xuống giá trị trung bình cho thấy sự thay đổi trong xu hướng. Một số nhà đầu tư cho rằng tín hiệu này thuộc nhóm chỉ báo xu hướng tiềm năng và có thể sử dụng tạo nên tín hiệu mua bán như sau:

- Tín hiệu mua xuất hiện khi chỉ báo cắt lên giá trị trung bình.

- Tín hiệu bán xuất hiện khi chỉ báo cắt xuống giá trị trung bình.

Hình trên thể hiện đồ thị ngày của VCB trong giai đoạn 12/2016-10/2017 với chỉ báo RSI. Giá trị trung bình của chỉ báo RSI là đường 50. Việc RSI cắt lên giá trị trung bình tại các điểm 0, 1, 2, 3 cho tín hiệu mua. Sau các tín hiệu này giá có xu hướng đi lên trong thời gian vài ngày đến vài tháng. Tương tự, khi RSI cắt xuống giá trị trung bình tại các điểm A, B, C tạo tín hiệu bán. Các tín hiệu phá vỡ giá trị trung bình thường xuất hiện tại giai đoạn đầu của quá trình hình thành xu hướng và ít bị nhiễu hơn so với các tín hiệu giao cắt từ vùng Overbought/Oversold.

Phân tích mẫu hình trên nhóm chỉ báo Momentum

Kỹ thuật này đề nghị áp dụng những phương pháp phân tích trên đồ thị giá cho Momentum Indicators. Tức sử dụng đường trendline, các mẫu hình hai đỉnh, hai đáy, lá cờ, tam giá… hay thậm chí là các ngưỡng kháng cự, hỗ trợ trên Momentum Indicators để tìm ra xu hướng của nhóm này, qua đó xác định xu hướng của đồ thị giá.

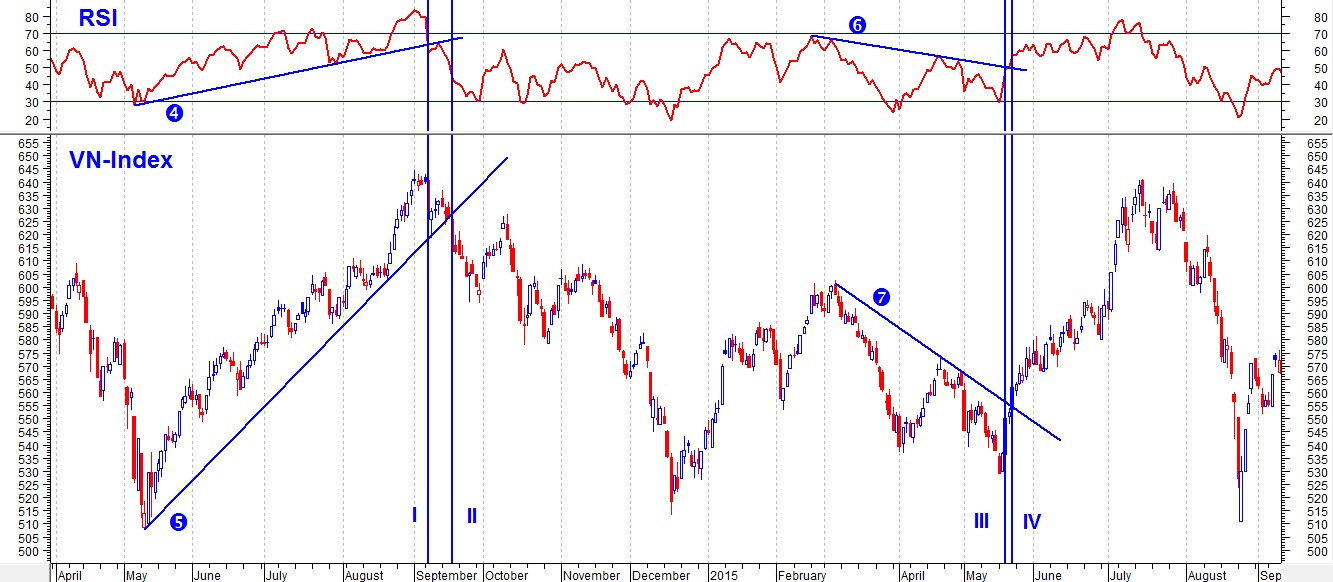

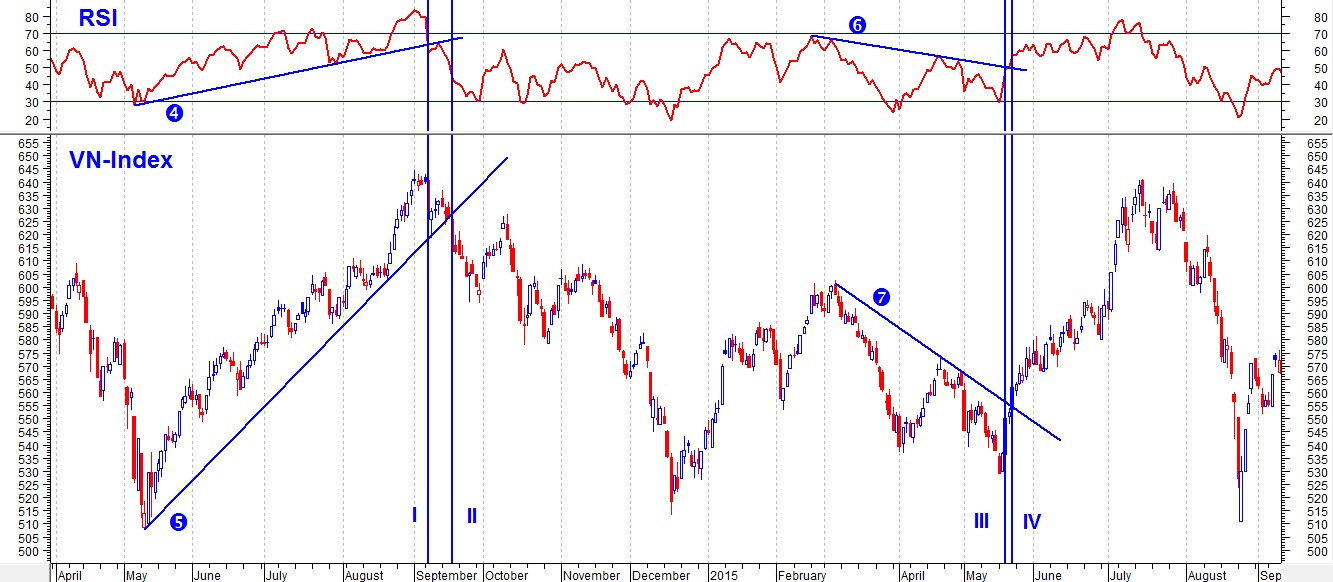

Hình trên thể hiện đồ thị ngày của VN-Index trong giai đoạn 04/2014-09/2015 với chỉ báo RSI. Sử dụng đường trendline để xác định xu hướng của chỉ báo RSI qua đó dự báo xu hướng VN-Index.

Đường trendline số 4 cho thấy xu hướng tăng của RSI trong giai đoạn từ tháng 05/2014 đến tháng 09/2014. Khi RSI phá vỡ đường trendline số 4 (tại điểm I) thì xu hướng điều chỉnh trên RSI được xác nhận. Đồng thời, tín hiệu này cũng cho thấy khả năng xu hướng tăng của VN-Index có dấu hiệu đảo ngược (xu hướng tăng của VN-Index bị đảo ngược ngay sau đó tại điểm II khi đường trendline số 5 bị phá vỡ). Tín hiệu phá vỡ xu hướng của chỉ báo RSI xuất hiện sớm hơn (tại điểm I) so với tín hiệu đảo chiều trên VN-Index (tại điểm II).

Kết quả tương tự cũng xuất hiện trong giai đoạn từ tháng 02/2015 đến tháng 05/2015. RSI phá đường trendline 6 xác nhận xu hướng phục hồi (tại điểm III) sớm hơn so với tín hiệu phá vỡ đường trendline số 7 từ VN-Index (điểm số IV).

Điều chỉnh RSI - Adjust RSI

Momentum Indicators thường bị nhiễu khi có xu hướng (xem phần 2), hay hoạt động kém hiệu quả khi giá trong xu hướng tăng hoặc giảm mạnh. Ví dụ, trong giai đoạn tăng mạnh thì Momentum Indicators thường dao động tại phần trên quanh vùng Overbought và khó chạm được vùng Oversold để cho tín hiệu mua hay bán.

Vì vậy, các nhà phân tích kỹ thuật đề nghị khi thị trường có xu hướng mạnh, nên hiệu chỉnh lại RSI (Adjust RSI) cho phù hợp. Việc hiệu chỉnh sẽ tăng cường chất lượng tín hiệu mua hoặc bán đồng thời giảm nhiễu. Ví dụ, trong xu hướng tăng mạnh thay vì sử dụng các mốc 30/70 làm giới hạn cho vùng Oversold/Overbought thì nhà đầu tư có thể sử dụng các mốc khác như 40/90 để xác định vùng Oversold/Overbought.

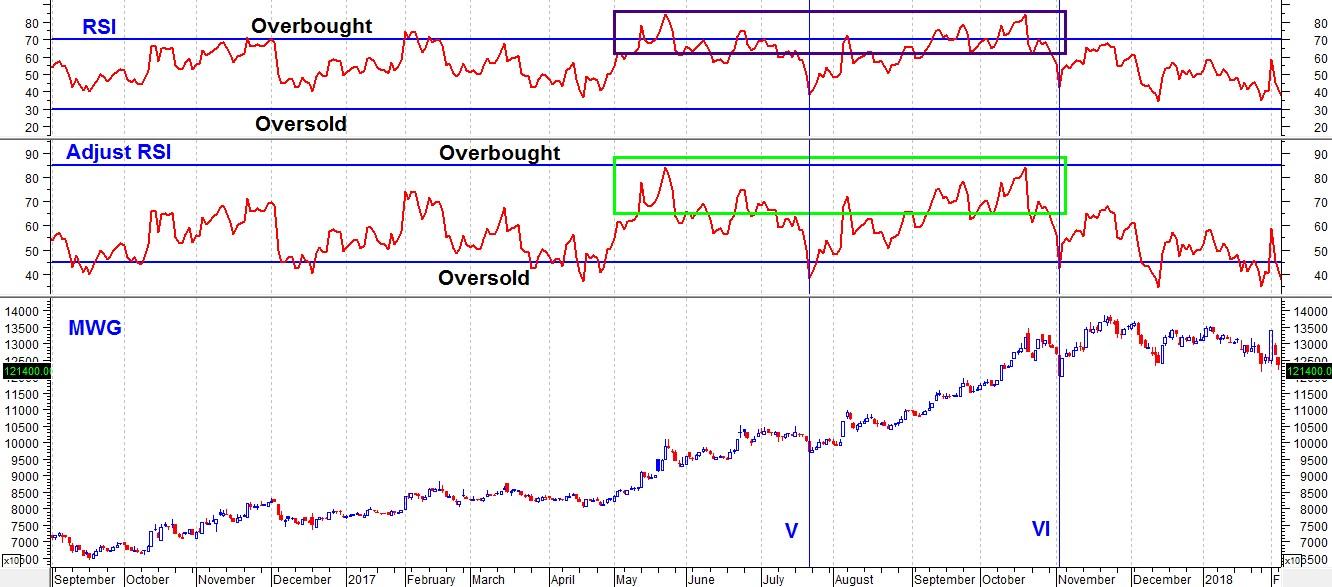

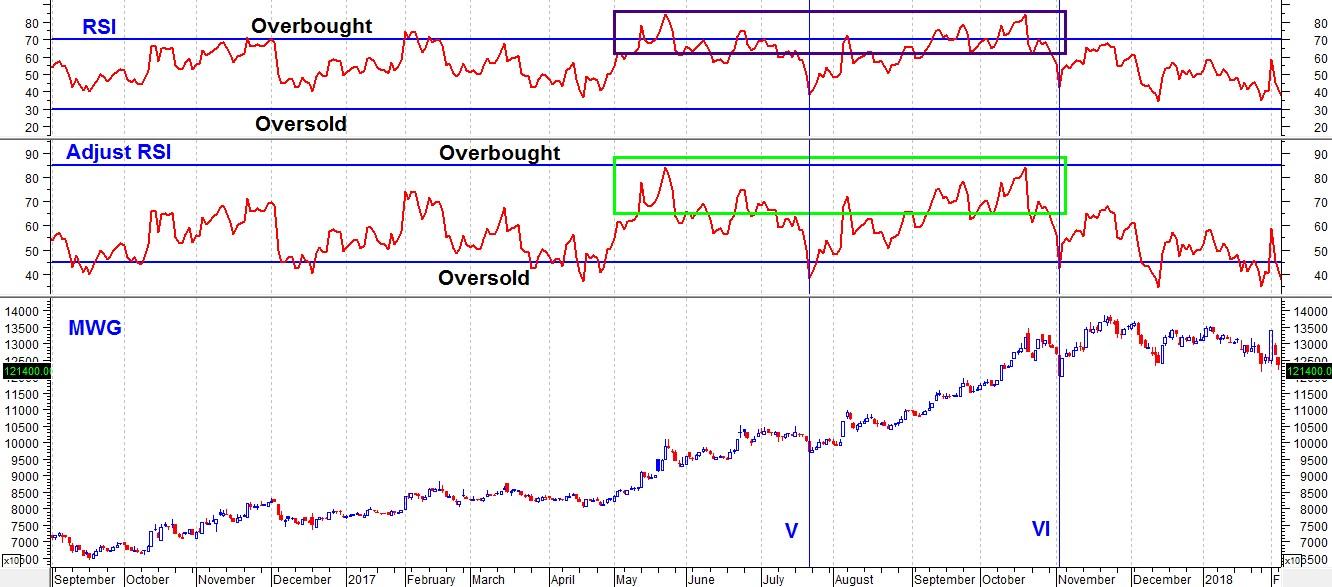

Hình trên thể hiện đồ thị ngày của MWG trong giai đoạn 09/2016-01/2018 với chỉ báo RSI và Adjust RSI. Trong đó, Adjust RSI được tính toán như RSI nhưng vùng Oversold/Overbought được điều chỉnh lại tại mốc 45/85 thay vì 30/70 như thông thường.

Từ tháng 05/2017 đến tháng 11/2017, MWG hình thành xu hướng tăng mạnh. Chỉ báo RSI liên tục giao cắt với vùng Overbought và tạo tín hiệu nhiễu (vùng màu tím), chỉ báo này không chạm vào vùng Oversold để cho tín hiệu mua. Tuy nhiên, khi điều chỉnh lại vùng Overbought/Oversold với chỉ báo Adjust RSI thì hiện tượng nhiễu đã bị loại bỏ (hình chữ nhật màu xanh lá cây) và 2 lần Adjust RSI chạm vào vùng Oversold (tại thời điểm V và VI) đều cho tín hiệu mua tốt hơn.

Ngoài những phương pháp trên các nhà phân tích kỹ thuật còn có rất nhiều cách phân tích khác với Momentum Indicators như Failure Swings, Reversals... Việc nắm bắt đặc điểm, ưu nhược điểm của nhóm chỉ báo này sẽ giúp nhà đầu tư có thể tối ưu hóa lợi nhuận và quản lý rủi ro một cách hiệu quả nhất.

Nguồn: Trần Trương Mạnh Hiếu, Phòng Tư vấn Vietstock

PHẦN 1

Nhóm chỉ báo Momentum

Nhóm chỉ báo Momentum (Momentum Indicators) là công cụ được sử dụng rất phổ biến trong phân tích kỹ thuật (PTKT). Momentum Indicators được dùng để phân tích sự thay đổi trong giá từ đó đưa ra dự đoán về xu hướng tiếp theo của thị trường.

Nhóm chỉ báo này đại diện cho mức độ/tốc độ thay đổi trong xu hướng nếu Momentum Indicators càng biến động thì mức độ thay đổi giá càng nhanh và ngược lại.

Momentum Indicators được xếp vào nhóm Leading Indicator tức nhóm chỉ báo có tính chất dự đoán xu hướng. Theo đó, Momentum Indicators có xu hướng đảo chiều trước khi thị trường bắt đầu có sự thay đổi. Một số chỉ báo thông dụng của Momentum Indicators gồm: Momentum, Relative Strength Index (RSI), Stochastic Oscillator…

Tín hiệu phân kỳ

Tín hiệu quan trọng của nhóm chỉ báo Momentum là tín hiệu phân kỳ, tín hiệu phân kỳ xuất hiện khi giá đi lên/xuống hình thành đỉnh/đáy mới không được xác nhận từ chỉ báo. Có hai loại phân kỳ gồm:

- Phân kỳ giá lên: Hiện tượng giá đi lên tạo đỉnh mới cao hơn, nhưng chỉ báo lại có xu hướng điều chỉnh tạo đỉnh mới thấp hơn.

- Phân kỳ giá xuống: là hiện tượng giá điều chỉnh tạo đáy sau thấp hơn, nhưng chỉ báo tạo đáy sau cao hơn.

Tín hiệu phân kỳ từ nhóm chỉ báo Momentum mang ý nghĩa cảnh báo (Warning Signal) về sự thay đổi trong xu hướng tức nếu thị trường đang trong xu hướng tăng thì có thể đảo chiều thành xu hướng điều chỉnh.

Hình trên thể hiện sự phân kỳ giá xuống trên đồ thị ngày của HNX-Index trong giai đoạn 01/2016-12/2016.

Một số nhầm lẫn về tín hiệu phân kỳ

Warning Signal (tín hiệu cảnh báo). Một số nhà đầu tư khi mới nghiên cứu về PTKT thường có sự nhầm lẫn về các loại tín hiệu trong PTKT. Có hai nhóm tín hiệu lớn trong PTKT là Signal (tín hiệu) và Warning Signal (tín hiệu cảnh báo), tín hiệu phân kỳ của nhóm chỉ báo Momentum chỉ mang tính chất cảnh báo (Warning Signal) không phải là tín hiệu mua/bán (Signal).

Warning Signal không cho tín hiệu mua/bán ngay lập tức mà chỉ đưa ra chỉ dẫn về khả năng đảo chiều, và đề nghị nhà đầu tư theo dõi xu hướng trong thời gian tới.

Hình trên thể hiện đồ thị ngày của VN-Index trong giai đoạn 12/2016-07/2017. Tín hiệu phân kỳ giữa chỉ số và chỉ báo RSI xuất hiện nhưng xu hướng tăng vẫn tiếp tục trong hơn 2 tuần trước khi có sự điều chỉnh ngắn hạn.

Phân kỳ nhiều lần. Giá và chỉ báo xuất hiện sự phân kỳ nhưng hiện tượng phân kỳ này diễn ra nhiều lần trong một khoảng thời gian dài.

Hình trên thể hiện đồ thị ngày của VN-Index trong giai đoạn 04/2012-11/2013. Khi tạo lập đỉnh thứ 1 và 2, chỉ số đã hình thành phân kỳ với chỉ báo RSI. Tuy nhiên, sự biến động của chỉ số trong thời gian tiếp theo hình thành các đỉnh 3 và 4 tạo nên sự phân kỳ liên tục từ đỉnh 1 đến đỉnh 4 (phân kỳ nhiều lần). Do đó, việc bán sau khi tạo phân kỳ tại đỉnh số 2 có thể tạo rủi ro lớn cho nhà đầu tư.

Mức độ điều chỉnh. Phân kỳ chỉ mang tính cảnh báo về sự đảo chiều trong xu hướng và không cho người sử dụng biết mức độ điều chỉnh cũng như thời gian điều chỉnh. Mức độ điều chỉnh phụ thuộc nhiều vào các yếu tố khác như: Xu hướng hiện tại, tâm lý thị trường...

Hình trên thể hiện đồ thị ngày của cổ phiếu PVD trong giai đoạn 12/2011-03/2013. Phân kỳ trong hình tại đỉnh 5 và 6 có mức độ điều chỉnh khác nhau. Mức độ điều chỉnh tại đỉnh 5 là giảm 13.3% trong hơn 2 tuần so với sự điều chỉnh mạnh giảm 25.3% trong hơn 1 tháng tại đỉnh số 6.

Do đó, khi xuất hiện phân kỳ nhà đầu tư cần sử dụng kết hợp nhiều công cụ phân tích khác để đánh giá được mức độ điều chỉnh của xu hướng và thiết lập chiến lược đầu tư phù hợp. Không nên kỳ vọng vào sự điều chỉnh như nhau khi xuất hiện phân kỳ.

PHẦN 2

Ngoài tín hiệu phân kỳ được giới thiệu trong phần 1, nhóm Momentum Indicators còn cho các tín hiệu khác có thể được sử dụng để tăng lợi nhuận trong quá trình đầu tư. Bài viết tập trung giới thiệu tín hiệu từ vùng Overbought/Oversold của nhóm Momentum Indicators.

Vùng Overbought/Oversold

Nhóm chỉ báo Momentum (Momentum Indicators) dùng để đánh giá mức độ/tốc độ thay đổi trong xu hướng. Với khái niệm Overbought/Oversold thể hiện cho sự tới hạn của giá trị chỉ báo Momentum Indicators, hàm ý giá có khả năng đảo chiều.

Nếu chỉ báo đi vào vùng Overbought cho thấy bên mua đang mua quá mức, và lực mua không thể duy trì được lâu nên có thể hình thành đỉnh và điều chỉnh giảm.

Nếu chỉ báo đi vào vùng Oversold cho thấy bên bán đang bán quá mức, và lực bán không thể duy trì được lâu nên có thể hình thành đáy và tăng trở lại.

Momentum Indicators thường được xếp vào nhóm Leading Indicators, nên việc chỉ báo này đi vào vùng Overbought/Oversold cho thấy khả năng hình thành đỉnh và đáy. Hình dưới thể hiện đồ thị ngày của SSI trong giai đoạn 05/2014-05/2015, với RSI là đại điện cho chỉ báo Momentum Indicators. Xác định vùng Overbought/Oversold với RSI như sau:

- Nếu RSI>70 thì RSI đang ở trong vùng Overbought.

- Nếu RSI<30 ang="" br="" ng="" oversold.="" rsi="" th="" trong="" v="">

Tại các điểm 1, 2, 3, 4 trong hình, giá SSI đều có khả năng đảo chiều khi RSI đi vào vùng Overbought/Oversold.

Kinh nghiệm đầu tư với vùng Overbought/Oversold

Warning Signal (tín hiệu cảnh báo) tại vùng Overbought/Oversold. Giống như tín hiệu phân kỳ từ bài viết Kinh nghiệm đầu tư - Nhóm chỉ báo Momentum (Phần 1), việc Momentum Indicators đi vào vùng Overbought/Oversold cho tín hiệu cảnh báo (Warning Signal) về khả năng đảo chiều trong xu hướng. Đây không phải là tín hiệu mua/bán (Signal).

Nhiều nhà đầu tư thường lầm tưởng về hai tín hiệu này, nên có hành động mua/bán khi Momentum Indicators đi vào vùng Oversold/Overbought, điều này dẫn đến khả năng thua lỗ. Do đó, nhà đầu tư không nên mua/bán khi Momentum Indicators đi vào vùng này, mà nên có những phân tích kỹ lưỡng từ các nhóm chỉ báo khác, như đường trung bình động (Moving Averages), trước khi đưa ra quyết định.

Hình trên thể hiện đồ thị ngày của VN-Index trong giai đoạn 11/2012-05/2014 với chỉ báo RSI. Nếu nhà đầu tư bán khi RSI đi vào vùng Overbought (điểm 1 và 2) thì có thể bị lỗ hoặc mất lợi nhuận, do xu hướng tăng còn tiếp tục.

Bị nhiễu khi thị trường có xu hướng mạnh. Momentum Indicators thường hoạt động không hiệu quả khi thị trường đang trong xu hướng, đặc biệt với giai đoạn xu hướng mạnh. Lúc đó, các tín hiệu mua/bán trong vùng Overbought/Oversold thường không chính xác. Đôi khi gặp trường hợp chỉ báo nằm trong vùng Overbought/Oversold trong một thời gian dài nếu xu hướng mạnh.

Hình trên thể hiện đồ thị ngày của VIC trong giai đoạn 12/2016-12/2017 với hai chỉ báo RSI và ADX. Sử dụng ADX để đo lường sức mạnh của xu hướng.

Nếu ADX>25 và trong xu hướng đi lên thì xu hướng tăng đang mạnh lên.

Nếu ADX<25 ang="" br="" gi="" h="" i.="" m="" ng="" th="" trong="" u="" v="" xu="" y="">

Từ cuối tháng 08/2017 (điểm 1 trên đồ thị) đến cuối tháng 11/2017, ADX trong xu hướng tăng và vượt trên 25 hàm ý về sự mạnh lên trong xu hướng tăng. Lúc này, RSI ở trong vùng Overbought và có xu hướng dao động tại vùng này trong thời gian dài. Các lệnh bán trong giai đoạn này đều tạo thua lỗ. Vì vậy, khi thị trường trong xu hướng, nhà đầu tư nên hạn chế sử dụng những tín hiệu trong vùng Overbought/Oversold từ Momentum Indicators để giao dịch.

Mua/bán khi Momentum Indicators vượt lên/cắt xuống vùng Oversold/Overbought với lệnh cắt lỗ. Như đã nói ở trên, việc mua/bán khi chỉ báo đi vào vùng Oversold/Overbought hàm chứa nhiều rủi ro. Tuy nhiên, Momentum Indicators lại thuộc nhóm Leading Indicators nên chỉ báo đi vào vùng Overbought/Oversold sẽ tạo ra nhiều thông tin giá trị trong giao dịch. Vì vậy, để cải thiện tín hiệu với vùng này, nhà đầu tư có thể mua/bán như sau:

- Mua khi chỉ báo đi lên từ vùng Oversold và vượt trên vùng Oversold.

- Bán khi chỉ báo đi xuống từ vùng Overbought và nằm dưới vùng Overbought.

- Nhà đầu tư nên đặt lệnh cắt lỗ để phòng ngừa rủi ro.

Hình dưới thể hiện các tín hiệu mua/bán từ chỉ báo RSI trên đồ thị ngày của PVD trong giai đoạn 11/2014-12/2016. Tín hiệu mua/bán khi Momentum Indicators (ở đây là chỉ báo RSI) vượt lên/cắt xuống vùng Oversold/Overbought cho kết quả tốt hơn so với việc mua/bán khi chỉ báo bắt đầu đi vào vùng Oversold/Overbought. Các tín hiệu mua bán tại điểm 2, 5, 6 đều mang lợi nhuận tốt cho nhà đầu tư. Tuy nhiên, vẫn xuất hiện những tín hiệu nhiễu tại các điểm 1, 3, 4, do đó, việc đặt lệnh cắt lỗ là cần thiết để hạn chế rủi ro. Phần lỗ từ các lệnh 1, 3, 4 sẽ được bù đắp bởi lợi nhuận lớn từ các lệnh 2, 5, 6.

Việc Momentum Indicators đi vào vùng Overbought/Oversold hàm chứa nhiều thông tin có giá trị nhưng đồng thời cũng có rủi ro khi giao dịch với những tín hiệu trong vùng này. Do đó, khi sử dụng tín hiệu từ vùng Overbought/Oversold nhà đầu tư nên có hiểu biết và sự cẩn trọng nhất định.

PHẦN 3

Nhóm chỉ báo Momentum (Momentum Indicators) có nhiều phương pháp phân tích và ứng dụng, hai phương pháp quan trọng nhất là phân kỳ và vùng Overbought/Oversold đã được giới thiệu trong các phần trước. Phần 3 của chuỗi bài viết Kinh nghiệm đầu tư - Nhóm chỉ báo Momentum sẽ tập trung vào những kỹ thuật khác. Đây là các kỹ thuật ít được biết đến nhưng lại khá hiệu quả trong việc đầu tư.

Tín hiệu giao cắt với giá trị trung bình

Khi xét đến tín hiệu giao cắt của Momentum Indicators, nhà đầu tư thường nghĩ đến hiện tượng phá vỡ các mốc 30/70 (hàm ý sự đi vào hay đi ra khỏi vùng Overbought/Oversold). Tuy nhiên, tín hiệu phá vỡ mốc giá trị trung bình (Middle Value, giá trị này thay đổi khác nhau với từng chỉ báo) cũng mang ý nghĩa quan trọng. Việc cắt lên hay xuống giá trị trung bình cho thấy sự thay đổi trong xu hướng. Một số nhà đầu tư cho rằng tín hiệu này thuộc nhóm chỉ báo xu hướng tiềm năng và có thể sử dụng tạo nên tín hiệu mua bán như sau:

- Tín hiệu mua xuất hiện khi chỉ báo cắt lên giá trị trung bình.

- Tín hiệu bán xuất hiện khi chỉ báo cắt xuống giá trị trung bình.

Hình trên thể hiện đồ thị ngày của VCB trong giai đoạn 12/2016-10/2017 với chỉ báo RSI. Giá trị trung bình của chỉ báo RSI là đường 50. Việc RSI cắt lên giá trị trung bình tại các điểm 0, 1, 2, 3 cho tín hiệu mua. Sau các tín hiệu này giá có xu hướng đi lên trong thời gian vài ngày đến vài tháng. Tương tự, khi RSI cắt xuống giá trị trung bình tại các điểm A, B, C tạo tín hiệu bán. Các tín hiệu phá vỡ giá trị trung bình thường xuất hiện tại giai đoạn đầu của quá trình hình thành xu hướng và ít bị nhiễu hơn so với các tín hiệu giao cắt từ vùng Overbought/Oversold.

Phân tích mẫu hình trên nhóm chỉ báo Momentum

Kỹ thuật này đề nghị áp dụng những phương pháp phân tích trên đồ thị giá cho Momentum Indicators. Tức sử dụng đường trendline, các mẫu hình hai đỉnh, hai đáy, lá cờ, tam giá… hay thậm chí là các ngưỡng kháng cự, hỗ trợ trên Momentum Indicators để tìm ra xu hướng của nhóm này, qua đó xác định xu hướng của đồ thị giá.

Hình trên thể hiện đồ thị ngày của VN-Index trong giai đoạn 04/2014-09/2015 với chỉ báo RSI. Sử dụng đường trendline để xác định xu hướng của chỉ báo RSI qua đó dự báo xu hướng VN-Index.

Đường trendline số 4 cho thấy xu hướng tăng của RSI trong giai đoạn từ tháng 05/2014 đến tháng 09/2014. Khi RSI phá vỡ đường trendline số 4 (tại điểm I) thì xu hướng điều chỉnh trên RSI được xác nhận. Đồng thời, tín hiệu này cũng cho thấy khả năng xu hướng tăng của VN-Index có dấu hiệu đảo ngược (xu hướng tăng của VN-Index bị đảo ngược ngay sau đó tại điểm II khi đường trendline số 5 bị phá vỡ). Tín hiệu phá vỡ xu hướng của chỉ báo RSI xuất hiện sớm hơn (tại điểm I) so với tín hiệu đảo chiều trên VN-Index (tại điểm II).

Kết quả tương tự cũng xuất hiện trong giai đoạn từ tháng 02/2015 đến tháng 05/2015. RSI phá đường trendline 6 xác nhận xu hướng phục hồi (tại điểm III) sớm hơn so với tín hiệu phá vỡ đường trendline số 7 từ VN-Index (điểm số IV).

Điều chỉnh RSI - Adjust RSI

Momentum Indicators thường bị nhiễu khi có xu hướng (xem phần 2), hay hoạt động kém hiệu quả khi giá trong xu hướng tăng hoặc giảm mạnh. Ví dụ, trong giai đoạn tăng mạnh thì Momentum Indicators thường dao động tại phần trên quanh vùng Overbought và khó chạm được vùng Oversold để cho tín hiệu mua hay bán.

Vì vậy, các nhà phân tích kỹ thuật đề nghị khi thị trường có xu hướng mạnh, nên hiệu chỉnh lại RSI (Adjust RSI) cho phù hợp. Việc hiệu chỉnh sẽ tăng cường chất lượng tín hiệu mua hoặc bán đồng thời giảm nhiễu. Ví dụ, trong xu hướng tăng mạnh thay vì sử dụng các mốc 30/70 làm giới hạn cho vùng Oversold/Overbought thì nhà đầu tư có thể sử dụng các mốc khác như 40/90 để xác định vùng Oversold/Overbought.

Hình trên thể hiện đồ thị ngày của MWG trong giai đoạn 09/2016-01/2018 với chỉ báo RSI và Adjust RSI. Trong đó, Adjust RSI được tính toán như RSI nhưng vùng Oversold/Overbought được điều chỉnh lại tại mốc 45/85 thay vì 30/70 như thông thường.

Từ tháng 05/2017 đến tháng 11/2017, MWG hình thành xu hướng tăng mạnh. Chỉ báo RSI liên tục giao cắt với vùng Overbought và tạo tín hiệu nhiễu (vùng màu tím), chỉ báo này không chạm vào vùng Oversold để cho tín hiệu mua. Tuy nhiên, khi điều chỉnh lại vùng Overbought/Oversold với chỉ báo Adjust RSI thì hiện tượng nhiễu đã bị loại bỏ (hình chữ nhật màu xanh lá cây) và 2 lần Adjust RSI chạm vào vùng Oversold (tại thời điểm V và VI) đều cho tín hiệu mua tốt hơn.

Ngoài những phương pháp trên các nhà phân tích kỹ thuật còn có rất nhiều cách phân tích khác với Momentum Indicators như Failure Swings, Reversals... Việc nắm bắt đặc điểm, ưu nhược điểm của nhóm chỉ báo này sẽ giúp nhà đầu tư có thể tối ưu hóa lợi nhuận và quản lý rủi ro một cách hiệu quả nhất.

Nguồn: Trần Trương Mạnh Hiếu, Phòng Tư vấn Vietstock