Hedge fund là

loại quỹ đầu cơ có tính đại chúng thấp và không bị quản chế quá chặt. Khái niệm

"Hedge Fund" không nhằm ám chỉ tới một loại pháp nhân riêng biệt của

thị trường vốn, mà chỉ là cách người ta gọi nhằm phân biệt các quỹ ít bị quản

chế chặt chẽ (do các điều luật nới lỏng hơn). Thường các quỹ loại này chỉ giao

dịch với một số lượng hạn chế các nhà đầu tư vào quỹ, vì thế thường mỗi nhà đầu

tư phải bỏ ra những khoản tiền đầu tư rất lớn đóng theo phương thức "gọi

vốn không đại chúng" (private placement). Ngược với các quỹ Hedge Fund là

các quỹ có tính đại chúng cao, phần đông dân cư đều có thể tham gia đầu tư và

thường được xếp vào nhóm các Quỹ hỗ tương (Mutual Funds).

- Định nghĩa:

- Mội danh mục

đầu tư mang chiến lược tấn công mà sử dụng chiến lược đầu tư cao cấp như dùng

đòn bẩy, vị thế phái sinh ngắn hạn dài hạn ở cả thị trường trong nước lẫn quốc

thế với mục tiêu ra tăng tyr suất sinh lợi vượt trội.

Theo luật, quỹ đầu cơ thường được thiết lập như sự hợp tác đầu tư tư nhân mà được mở với một

số lượng giới hạn nhà đầu tư và yêu cầu một số vốn đầu tư ban đầu tối thiểu

lớn. Đầu tư vào quỹ đầu cơ là không thanh khoản vì họ thường yêu cầu nhà đầu tư

giữ tiền của họ trong quỹ ít nhất là 1 năm.

- Quỹ đầu tư

rủi ro (không giống như quỹ tương hỗ) là không bị kiểm soát bởi vì chúng phục

vụ cho những nhà đầu tư tinh vi. Ở Mỹ, luật quy định rằng hầu hết những nhà đầu

tư trong quỹ phải được công nhận. Điều dó có nghĩa là họ phải kiếm được số tiền

tối thiểu hàng năm và có một khoản giá trị dòng khoảng hơn 1 triệu USD, cũng

với một lương đáng kể kiến thức đầu tư. Bạn có thể nghĩ quỹ đầu cơ như quỹ

tương hỗ là giành cho những người siêu giàu. Chúng tương tự như những quỹ tương

hỗ là vốn được góp chung và được quản lý bởi các chuyên gia, nhưng sự khác biệt

ở đây là quỹ đầu cơ có thể điều chỉnh một cách linh hoạt các chiên lược dài hạn

của nó.

Điều quan trọng

là cần phải chú ý rằng rủi ro ở đây là những hành động thực sự để cố gắng giảm

thiểu rủi ro, nhưng mục tiêu của quỹ đầu cơ là tối đa hóa tỷ suất sinh lợi. Tên

này mang tính lịch sử, như là những quỹ đầu tiên cố gắng chống lại sự giảm

thiểu rủi ro trong thị trường đi xuống trong xu hướng thị trường ngắn hạn (quỹ

tương hỗ nói chugn là không tham gia vào vị thế ngắn hạn như là mục tiêu cơ bản

của họ). Ngày nay, quỹ đầu cơ dùng hàng chục chiến lược khác nhau, do đó không

phải chính xác khi nói rằng các quỹ đầu cơ chỉ cần “bảo hiểm rủi ro”. Trong thực tế, bởi vì những nhà quản lý quỹ đầu cơ làm những khoản đầu tư mang tính đầu cơ, những quỹ này có thể mang đến

rủi ro hơn là toàn thị trường.

Để hiều hơn về

các quỹ đầu cơ, các bạn có thể tham khảo thêm “ Hedge

Fund Tutorial” và “How

To Invest Like A Hedge Fund”.

- Giới thiệu

Mặc dù, các quỹ đầu cơ không được sự ưu ái của giới truyền thông, có rất nhiều quỹ thực tế hoạt

động đầu tư rất tốt và có thể là một phần không thể thiếu của một danh mục đa

dạng hóa tốt. Nhưng chính xác quỹ đầu cơ (hedge fund) là gì, và những gì mà nhà

đầu tư cần biết trước khi đầu tư vào quỹ đầu cơ? Trong những phần tiếp theo,

tôi sẽ giới thiệu cơ bản về đặc điểm và chiến lược đầu tư của quỹ đầu cơ cũng

như hướng dẫn một cách đơn giản về định giá một quỹ đầu cơ.

Quỹ đầu cơ có

thể là làm những khoản đầu tư rất rủi ro và rất nhiều nhà đầu tư được đốt cháy

bởi việc các quỹ lớn thổi phồng lên giá trị. Trong nhiều trường hợp, nhà đầu tư

theo tâm lý bầy đàn đuổi theo lợi nhuận, và đổ càng nhiều tiền vào những quỹ có

hiệu quả sinh lợi cao mà không cần biết hiêu quả đó có ổn định không và quan

trọng hơn là thành tựu đó có được lặp lại trong tương lai không.

Trong bài viết

này, tôi sẽ không kì vọng tạo ra một chuyên gia phân tích quỹ đầu cơ cho bạn,

nhưng nếu bạn là một quỹ đầu cơ mới hoặc bạn hoặc nhà tư vấn của bạn đang cân

nhắc về việc đầu tư vào quỹ đầu cơ, bài viết này sẽ đưa cho bạn một vài hiểu

biết cơ bản về cầu chúng của quỹ đầu cơ như thế nào, chiến lược và đặc điểm của

họ, cũng như làm thế nào để sử dụng họ cho danh mục đầu tư của bạn.

- Cấu trúc

Về cầu trúc,

một hedge fund có một vài điểm tương tự như mutual fund (quỹ tương hỗ). Ví dụ,

giống như mutual fund, quỹ đầu cơ là một công cụ đầu tư đa dạng, mà làm những

khoản đầu tư vào cổ phiếu, trái phiếu, quyền chọn và nhiều loại chứng khoán

khác. Nó cũng được điều hành bởi một người quản lý riêng biệt, giống như là một

nhà tư vấn cao cấp điều hành quỹ tương hỗ được phân phối bởi một công ty quỹ

tương hỗ lớn. Tuy nhiên, đó không có nghĩa là giống nhau tất cả. Những khoản

đầu tư chiến lược biến động của quỹ đầu cơ tới những vị thế rộng lớn của chúng

trong một vài trường hợp khá phức tạp. Tôi sẽ tập chung vào một chiến lược đặc

biệt vào phần sau trong bài viết này, do đó bây giờ chúng ta tập chung vào cấu

trúc của hedge fund như thế nào.

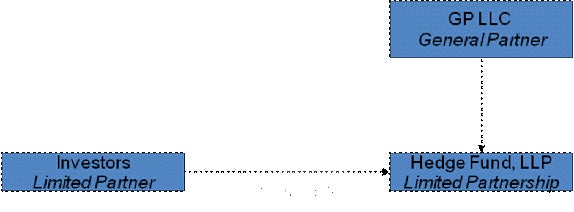

Cơ cấu tổ chức

Cơ cấu quỹ đầu cơ thực sự điển hình là một tổ chức gồm hai tầng.

|

Bảng 1: Sơ đồ

cầu trúc của Hedge Fund – Nguồn: Investopedia, 2009

Các mô hình hợp

tác chung/giới hạn là cấu trúc phổ biến nhất cho quỹ đầu tư hợp tác và cũng

được áp dụng cho quỹ đầu cơ. Trong cấu trúc này, các đối tác chung nhận trách

nhiệm cho hoạt động của quỹ, trong khi giới hạn nhà đầu tư có thể làm những đầu

tư vào các đối tác và chỉ chịu trách nhiệm đối với số tiền họ được trả. Như một

quy tắc, một sự hợp tác toàn diện/giới hạn phải có ít nhất một GP và một LP,

nhưng có thể có nhiều loại GP và nhiều loại LP. Có một quy tắc của SEC, tuy

nhiên nó thường giới hạn nhà đầu tư tới 99 để mà khỏi phải đăng kí với SEC.

Thành phần thứ

hai của cấu trúc hai tần là cấu trúc của quan hệ đối tác chung. Những loại cấu

trúc dùng cho đối tác chung là công ty trách nhiệm hữu hạn. Một LLC (cty TNHH)

là tương tự như một công ty tiểu chương S (subchapter S

corporation) ở chỗ nó là dòng tiền chảy thông qua các tổ chức thuế và

nhà đầu tư được giới hạn trách nhiệm trong khoản tiền họ đầu tư. Trách nhiệm

của đối tác chung là tạo thị trường và quản lý quỹ, và thực hiện một vài chức

năng cần thiết trong hoạt động kinh doanh bình thường, bao gồm thuê người quản

lý quỹ (đôi khi là một công ty có liên quan) và quản lý hành chính các hoạt

động của quỹ.

Cơ cấu phí

Quỹ đầu cơ cũng

khá khác so với quỹ tương hỗ trong cách họ trả phí như thế nào. Cơ cấu phí của

họ là một trong những nguyên nhân tại sao mà những nhà quản lý tiền tài năng quyết

định mở quỹ đầu cơ cho chính họ. Không chỉ phí được trả bở những nhà đầu tư cao

hơn cho nhưng nhà quản lý ở quỹ tương hỗ, họ cũng được thêm những khoản phí mà

những nhà quản lý quỹ tương hỗ không có.

Phí quản lý

Phí quản lý cho

quỹ đầu cơ là tương tự như phí dịch vụ được trả cho bên quỹ tương hỗ. Sự khác

biệt là ở quỹ đầu cơ thì loại phí quản lý là khoản 2% trên số tài sản quản lý

và trong một vài trường hợp coàn cao hơn, nếu người quản lý là người được cầu

cao và có khả năng quản lý tốt từ trước. Một mình phí này đã đang làm cho việc

quản lý một quỹ đầu cơ thêm hấp dẫn, nhưng tới loại phí tiếp theo mới tạo thành

một động lực tốt cho người quản lý tốt.

Phí ưu đãi

Hấu hết nếu

không muốn nói là tất cả các quỹ đầu cơ đều trả phí ưu đãi khoảng 10-20% lợi nhuận

của quỹ, và một vài quỹ còn có khi trả tới 50%. Mục đích cho việc chi trả phí

ưu đãi là để thưởng cho những người quản lý có hiệu quả tốt, và nếu hiệu quả

của quỹ đủ hấp dẫn, nhà đầu tư sẽ sẵn sàng trả phí này. Ví dụ, nếu nhà quản lý quỹ tạo ra được 20% lợi

nhuận một năm, sau khi trả phí quản lý, nhà quản lý sẽ nhận được 4% khoản lợi

nhuận này, và đưa cho nhà đầu tư 16% còn lại. Trong nhiều trường hợp, đây vẫn

là mức sinh lợi cao mặc dù đã phải trả phí ưu đãi cao, nhưng nó thu hút được

những nhà quản lý giỏi tham gia vào thị trường này và nhà đầu tư thường không

phải thất vọng vào lợi nhuận của nhiều quỹ này.

Tuy nhiên, phải

có một sự báo trước cho những phí ưu đãi này. Một người quản lý chỉ thu

được phí ưu đãi này khi lợi nhuận vượt

mức cao của kì trước, được gọi là lợi nhuận vượt trội. Điều này có nghĩa là nếu

quỹ lỗ cao hơn 5% so với kì trước, người quản lý sẽ không nhận được phí ưu đãi

cho đến khi họ kiếm hơn 5% mức lỗ đó. Thêm nữa, một vài người quản lý phải phải

vượt qua được tỷ lệ lợi nhuận hạn mức , như là lợi nhuận từ trái phiễu Mỹ,

trước khi kiếm được khoản phí ưu đãi.

Các quỹ đầu cơ thường được gọi với cái tên là cấu trúc “hai và hai mươi” - ở đó người quản lý

nhận 25 của giá trị tài sản ròng được quản lý và 20% lợi nhuận, mặc dù được thiết lập chung như vậy nhưng

chúng vẫn có thể khác nhau ở các quỹ đầu cơ.

Cấu trúc điều khoản

Các điều khoản

được đưa ra cho các quỹ phòng hộ rất độc đáo mf mỗi quỹ là có sự khác nhau,

nhưng chúng thường dựa trên các yếu tố sau:

Tham gia và rút vốn

Quỹ đầu cơ không có tính thanh khoản hằng ngày như những quỹ tương hỗ. Một vài quỹ đầu cơ có thể tham gia và rút vốn theo tháng, trong khi một vài quỹ khác thì chỉ chấp

nhận theo quý. Các điều khoản của một quỹ đầu cơ nên được phù hợp với chiến

lược cơ bản của người quản lý. Để thêm thanh khoản cho những khoản đầu tư cơ

bản, thì các điều khoản tham gia/rút vốn nên được thường xuyên hơn. Mỗi quỹ

cũng nên quy định một số ngày cụ thể có thể rút ra, giao động từ khoảng 15 đến

180 ngày, điều này nên được cố định với những chiến lược đầu tư cơ bản. Yêu cầu

về thông bao rút vốn cho phép người quản lý quỹ đầu cơ tăng hiệu quả vốn để

trang trải nhu cầu tiền mặt.

Thời gian giới hạn

Một vài quỹ yêu

cầu một đến hai năm cam kết “giới hạn” , nhưng thời gian giới hạn phổ biến là

khoảng 1 năm. Trong một vài trường hợp, nó có thể có một giới hạn chặt chẽ,

ngăn chặn các nhà đầu tư rút tiền trong toàn bộ khoảng thời gian, trong khi

trong một vài trường hợp khác, nhà đầu tư có thể rút vốn trước thời gian giới

hạn được quy định chỉ cần đóng một khoản phạt. Hình thức thứ hai của thời gian

giới hạn là giới hạn mềm và mức phạt có thể giao động từ 2%-10% trong một số

trường hợp đặc biệt.

Kết luận

Có rất nhiều

kết hợp khác nhau được dùng để làm cấu trúc cho một quỹ đầu cơ, với các công ty

và các nhà đầu tư của nó. Kết luận trên diễn tả một cách rất rõ dàng về các

cách thức phổ biến được dùng để cấu trúc một quỹ đầu cơ và công ty quản lý nó.

Có nhiều thứ khác cũng như nhiều quỹ đầu cơ sáng tạo ra các chiến lược đầu tư

riêng của họ, họ cũng rất sáng tạo với cách xây dựng cấu trúc cho quỹ.

0 Nhận xét :

Đăng nhận xét